PAYPAL: Clicca qui

STRIPE: Clicca qui

In alternativa, è possibile effettuare un bonifico bancario (SEPA) utilizzando il nostro conto

Titolare del conto: Come Don Chisciotte

IBAN: BE41 9674 3446 7410

BIC: TRWIBEB1XXX

Causale: Raccolta fondi

Michel Hudson

unz.com

I crolli di Silvergate, Silicon Valley Bank, Signature Bank e le relative insolvenze bancarie sono molto più gravi del crollo del 2008-2009. All’epoca il problema era rappresentato da banche disoneste che concedevano cattivi prestiti ipotecari. I debitori non erano in grado di pagare e risultavano inadempienti, si era inoltre scoperto che gli immobili che avevano dato in garanzia erano fraudolentemente sopravvalutati, mutui spazzatura realizzati con valutazioni false e assolutamente “di fantasia” del prezzo di mercato effettivo dell’immobile e del reddito del mutuatario. Le banche vendevano questi prestiti ad acquirenti istituzionali come i fondi pensione, le casse di risparmio tedesche e altri acquirenti creduloni che si erano bevuti la frottola neoliberista credendo, insieme ad Alan Greenspan, che le banche non li avrebbero truffati.

Gli investimenti della Silicon Valley Bank (SVB) non presentavano questo rischio di insolvenza. Il Tesoro è sempre in grado di pagare, semplicemente stampando moneta, e anche i mutui prime a lungo termine di cui SVP aveva acquistato i pacchetti erano solvibili. Il problema è il sistema finanziario stesso, o meglio, il vicolo cieco in cui la Fed post-Obama ha messo il sistema bancario. Non si può uscire da 13 anni di Quantitative Easing senza invertire l’inflazione dei prezzi degli asset e senza far scendere il valore di mercato di obbligazioni, azioni e immobili.

In poche parole, l’aver voluto risolvere la crisi di illiquidità del 2009 in modo da salvare le banche dalle perdite (a costo di gravare l’economia con enormi debiti), ha spianato la strada alla crisi sistemica di illiquidità che si sta manifestando solo ora, anche se non posso fare a meno di sottolineare che ne avevo già evidenziato le dinamiche di base nel 2007 e, nel 2015, nel mio libro Killing the Host.

Finzioni contabili contro la realtà del mercato

Gli investimenti in titoli di Stato o in pacchetti di mutui a lungo termine acquistati da SVB e da altre banche non presentavano rischi di insolvenza. Il problema è dovuto al fatto che la valutazione di mercato di questi mutui è diminuita a causa dell’aumento dei tassi di interesse. Il rendimento delle obbligazioni e dei mutui acquistati qualche anno fa è molto inferiore a quello dei nuovi mutui e delle nuove obbligazioni del Tesoro. Quando i tassi d’interesse aumentano, questi “vecchi titoli” scendono di prezzo in modo da portare il rendimento per nuovi acquirenti in linea con l’aumento dei tassi d’interesse della Fed.

Un problema di valutazione del mercato, questa volta, non è un problema di frode

Il pubblico ha appena scoperto che il quadro statistico che le banche riportano sulle loro attività e passività non riflette la realtà del mercato. I contabili delle banche sono autorizzati a valutare le loro attività al “valore contabile” in base al prezzo pagato per acquisirle, senza tenere conto di quanto valgono oggi questi investimenti. Durante i 14 anni di boom dei prezzi delle obbligazioni, delle azioni e degli immobili, questo aveva portato a sottovalutare il guadagno effettivo realizzato dalle banche grazie all’abbassamento dei tassi di interesse da parte della Fed per gonfiare i prezzi delle attività. Ma questo Quantitative Easing (QE) era terminato nel 2022, quando la Fed aveva iniziato ad inasprire i tassi di interesse per rallentare l’aumento dei salari.

Quando i tassi d’interesse aumentano, i prezzi delle obbligazioni scendono (e i prezzi delle azioni tendono a seguirli). Ma le banche, se si limitano a conservare le obbligazioni o i mutui ipotecari, non sono obbligate a ridurre il prezzo di mercato delle loro attività per adeguarsi a questo calo. Devono rivelare la perdita del valore di mercato solo se i depositanti ritirano il loro denaro e la banca deve effettivamente vendere questi asset per raccogliere il contante necessario a pagare i depositanti.

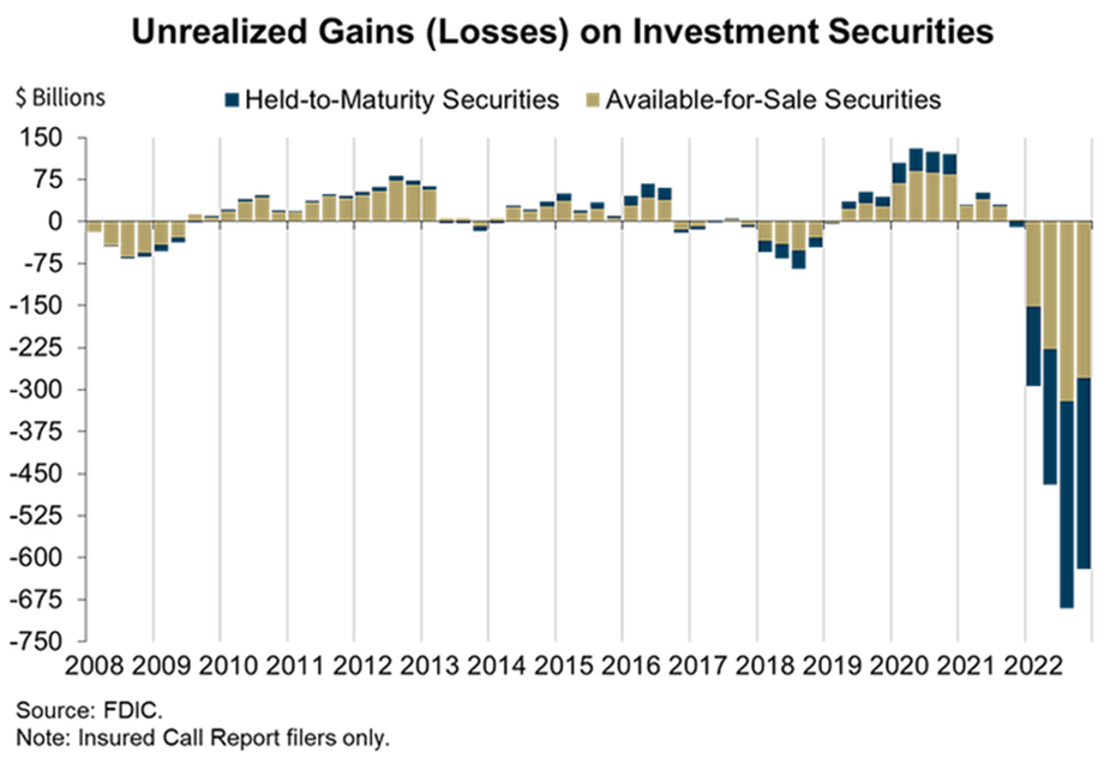

È quello che è successo alla Silicon Valley Bank. In realtà, è stato un problema per l’intero sistema bancario statunitense. Il grafico seguente proviene da Naked Capitalism, che ha seguito tutti i giorni la crisi bancaria:

Come la politica a breve termine della SVB non è riuscita a capire dove si sta dirigendo il settore finanziario

Durante gli anni dei bassi tassi di interesse, il sistema bancario statunitense aveva scoperto che il suo potere monopolistico era così forte da consentirgli di pagare ai depositanti solo lo 0,1 o lo 0,2% sui depositi. Era tutto quello che il Tesoro pagava sui buoni del Tesoro a breve termine privi di rischio. I depositanti avevano quindi poche alternative, ma le banche applicavano tassi molto più alti per i prestiti, i mutui e le carte di credito. E, quando nel 2020 era scoppiata la crisi Covid, le imprese avevano ridotto i nuovi investimenti e avevano inondato le banche del denaro che non spendevano.

Le banche erano state in grado di ottenere un guadagno di arbitraggio – ottenendo dagli investimenti tassi più alti di quelli che pagavano per i depositi – acquistando titoli a più lungo termine.

La SVB aveva acquistato titoli del Tesoro a lungo termine. Il margine non era ampio, meno di 2 punti percentuali. Ma era l’unico “denaro libero” sicuro in circolazione.

L’anno scorso il presidente della Federal Reserve, Jay Powell, aveva annunciato che la banca centrale avrebbe aumentato i tassi di interesse per rallentare la crescita dei salari che si era sviluppata con l’inizio della ripresa economica. Questo aveva fatto capire alla maggior parte degli investitori che un aumento dei tassi d’interesse avrebbe fatto scendere il prezzo delle obbligazioni, soprattutto quelle a più lunga scadenza. La maggior parte dei gestori di fondi aveva evitato questo calo dei prezzi spostando il proprio denaro in buoni del Tesoro a breve termine o in fondi del mercato monetario, mentre i prezzi degli immobili, delle obbligazioni e delle azioni erano scesi.

Per qualche motivo SVB non aveva fatto questa mossa ovvia. Aveva mantenuto le proprie attività concentrate in obbligazioni del Tesoro a lungo termine e in titoli simili. In mancanza di ritiri netti di depositi, la banca non aveva dovuto dichiarare il calo del valore di mercato delle sue attività.

Tuttavia, la banca era rimasta con il cerino in mano quando Powell aveva annunciato che non c’erano abbastanza lavoratori americani disoccupati per contenere gli aumenti salariali, e che, per questo motivo, aveva in previsione un aumento dei tassi di interesse ancora maggiore di quello programmato. Aveva affermato che, per tenere alti i profitti delle aziende statunitensi e, di conseguenza, le loro quotazioni azionarie, era necessaria una grave recessione che mantenesse i salari sufficientemente bassi.

In questo modo aveva ribaltato il Quantitative Easing del piano di salvataggio di Obama, che aveva costantemente gonfiato i prezzi degli asset immobiliari, delle azioni e delle obbligazioni.

Così facendo la Fed si è ficcata in un vicolo cieco: se ripristinerà l’era dei tassi d’interesse “normali” annullerà l’aumento dei prezzi degli asset del settore FIRE [finanza, assicurazioni, proprietà immobiliari], durato 15 anni.

Questo cambiamento improvviso, avvenuto tra l’11 e il 12 marzo, aveva lasciato la SVB “di fronte a minusvalenze non realizzate per quasi 163 miliardi di dollari – più della sua base azionaria. I deflussi di depositi avevano poi iniziato a cristallizzare questa perdita in una perdita realizzata”[1] SVB non era l’unica. Le banche di tutto il Paese stavano perdendo depositi.

Non si tratta di una “corsa agli sportelli” dovuta a timori di insolvenza. È dovuto al fatto le banche sono monopoli talmente forti da poter fare a meno di condividere i loro crescenti guadagni con i depositanti. Realizzano profitti vertiginosi sui tassi applicati ai mutuatari e sui tassi di rendimento dei loro investimenti, ma continuano a pagare ai depositanti solo lo 0,2% circa.

Il Tesoro americano paga molto di più e, giovedì 11 marzo, il titolo del Tesoro a 2 anni rendeva quasi il 5%. Il crescente divario tra ciò che gli investitori possono guadagnare acquistando titoli del Tesoro privi di rischio e la miseria che le banche elargiscono ai loro depositanti ha indotto i depositanti più abbienti a ritirare il loro denaro per ottenere un rendimento di mercato più equo altrove.

Sarebbe sbagliato pensare ad una “corsa agli sportelli” e ancor di più al panico. I depositanti, nel voler ritirare il loro denaro, non erano irrazionali o in preda alla “pazzia delle folle.” Il problema è che le banche sono semplicemente troppo egoiste. E, mentre i depositanti ritiravano i loro depositi, le banche avevano dovuto vendere il loro portafoglio di titoli, compresi i titoli a lungo termine detenuti dalla SVB.

Tutto questo fa parte dello smantellamento dei salvataggi bancari e del Quantitative Easing di Obama. Come risultato del tentativo di tornare a livelli di tassi di interesse storicamente più normali, il 14 marzo l’agenzia di rating Moody’s ha ridotto la valutazione del sistema bancario statunitense da stabile a negativo, citando il “rapido cambiamento del contesto operativo.” Il riferimento è al crollo della capacità delle riserve bancarie di coprire i debiti verso i depositanti, che hanno ritirato il loro denaro e costretto le banche a vendere titoli in perdita.

L’ingannevole copertura del Presidente Biden

Il Presidente Biden sta cercando di confondere gli elettori assicurandoli che il “salvataggio” dei ricchi depositanti non assicurati della SVB non è un salvataggio. Ma, ovviamente, si tratta di un salvataggio. Intendeva dire che gli azionisti della banca non sono stati salvati. Ma i suoi grandi depositanti non assicurati non hanno perso un solo centesimo, nonostante il fatto che non avessero i requisiti per la sicurezza e che, in realtà, avessero deciso di comune accordo di abbandonare la nave, provocando così il collasso della banca.

Biden intendeva dire che non si trattava di un salvataggio da parte dei contribuenti. [Il salvataggio] non comportava la creazione di denaro o di un deficit di bilancio, così come i 9.000 miliardi di dollari di Quantitative Easing della Fed per le banche dal 2008 non erano stati una creazione di denaro o un aumento del deficit di bilancio. Si trattava di un esercizio di bilancio – tecnicamente una sorta di “scambio” con compensazioni di crediti buoni della Federal Reserve in cambio di titoli bancari “cattivi” dati in garanzia – molto al di sopra dei prezzi di mercato, tanto per essere sicuri. È proprio questo che aveva “salvato” le banche dopo il 2009. Il credito federale era stato creato senza alcuna tassazione.

La visione a tunnel del sistema bancario

Si potrebbe citare la Regina Elisabetta II e chiedersi: “Nessuno se lo aspettava?” Dov’era la Federal Home Loan Bank che avrebbe dovuto regolamentare la SVB? Dov’erano gli ispettori della Federal Reserve?

Per rispondere a questa domanda, bisogna capire chi sono i regolatori e gli ispettori delle banche. Sono controllati dalle banche stesse, scelti per la loro negazione dell’esistenza di un problema strutturale del nostro sistema finanziario. Credono veramente che i mercati finanziari siano in grado di autocorreggersi grazie agli “stabilizzatori automatici” e al “buon senso.”

La corruzione deregolamentata ha giocato un ruolo importante nella selezione di questi regolatori dalla visione a tunnel. La SVB era supervisionata dalla Federal Home Loan Bank (FHLB). La FHLB è nota per essere sotto cattura normativa da parte delle banche che scelgono di operare sotto la sua supervisione. Tuttavia, l’attività della SVB non riguardava i prestiti ipotecari,si trattava di private equity ad alta tecnologia che venivano preparati per le IPO [offerte pubbliche iniziali] – emesse a prezzi elevati, pubblicizzate e poi spesso lasciate cadere in un gioco di pump and dump. I funzionari o gli ispettori delle banche che si rendevano conto di questo problema venivano esclusi dall’incarico in quanto “troppo qualificati.”

Un’altra considerazione politica è che la Silicon Valley è una roccaforte del Partito Democratico e una ricca fonte di finanziamenti per le sue campagne elettorali. L’amministrazione Biden non aveva intenzione di uccidere la sua gallina elettorale dalle uova d’oro. Ovviamente, avrebbe salvato la banca e i suoi clienti a capitale privato. Il settore finanziario è il fulcro del sostegno del Partito Democratico e la leadership del partito è fedele ai suoi sostenitori. Proprio come il Presidente Obama aveva detto ai banchieri che temevano che potesse dare seguito alle promesse fatte in campagna elettorale di svalutare i debiti ipotecari per riportarli a valutazioni di mercato realistiche, in modo da consentire ai clienti sfruttati dei mutui spazzatura di rimanere nelle loro case: “sono l’unico che si frappone tra voi [i banchieri in visita alla Casa Bianca] e la folla con i forconi.” Questa era la sua opinione sugli elettori che avevano creduto alle sue chiacchiere sulla “speranza e il cambiamento.”

La Fed si spaventa e riduce i tassi di interesse

Il 14 marzo i prezzi delle azioni e delle obbligazioni si erano impennati. I compratori a margine avevano fatto il botto vedendo che il piano dell’amministrazione era sempre il solito: procrastinare il problema delle banche, inondare l’economia di salvataggi (per i banchieri, non per gli studenti indebitati) fino al giorno delle elezioni, nel novembre 2024.

La grande domanda è se i tassi di interesse potranno mai tornare alla “normalità” storica senza trasformare l’intero sistema bancario in qualcosa di simile alla SVB. Se la Fed rialzerà davvero i tassi d’interesse a livelli normali per rallentare la crescita dei salari si verificherà un crollo finanziario. Per evitarlo, la Fed deve creare un flusso esponenzialmente crescente di Quantitative Easing.

Il problema di fondo è che il debito fruttifero cresce in modo esponenziale, ma l’economia segue una curva a S e poi si abbassa.

E se l’economia rallenta – o viene deliberatamente rallentata quando i salari tendono a raggiungere l’inflazione dei prezzi causata dal monopolio e dalle sanzioni antirusse degli Stati Uniti, che fanno aumentare i prezzi dell’energia e dei generi alimentari – l’entità delle richieste finanziarie all’economia supera la capacità di pagamento.

Questa è la vera crisi finanziaria che l’economia deve affrontare. Va oltre il settore bancario. L’intera economia è afflitta dalla deflazione del debito, anche a fronte dell’inflazione dei prezzi degli asset sostenuta dalla Federal Reserve. Quindi, la grande domanda – letteralmente la “linea di fondo” – è come la Fed possa manovrare per uscire dal vicolo cieco del Quantitative Easing a interessi bassi in cui ha spinto l’economia statunitense. Quanto più a lungo continuerà a salvare dalle perdite gli investitori del settore FIRE, tanto più violenta dovrà essere la risoluzione finale.

La cosa grave è la scelta politica di continuare a “dare un calcio al barattolo,” cercando di mettere una pezza ad una crisi finanziaria dopo l’altra, almeno fino al prossimo anno elettorale.

Michel Hudson

Fonte: unz.com

Link: https://www.unz.com/mhudson/why-the-bank-crisis-is-not-over/

14.03.2023

Scelto e tradotto da Markus per comedonchisciotte.org

Note:

[1] Huw van Steenis, “History can instruct us on the fallout from SVB’s collapse,” Financial Times, March 13, 2023.

Michael Hudson è presidente dell’Institute for the Study of Long-Term Economic Trends (ISLET), analista finanziario di Wall Street, professore ricercatore di economia presso l’Università del Missouri, Kansas City.

CANALE YOUTUBE: https://www.youtube.com/@ComeDonChisciotte2003

CANALE RUMBLE: https://rumble.com/user/comedonchisciotte

CANALE ODYSEE: https://odysee.com/@ComeDonChisciotte2003

CANALI UFFICIALI TELEGRAM:

Principale - https://t.me/comedonchisciotteorg

Notizie - https://t.me/comedonchisciotte_notizie

Salute - https://t.me/CDCPiuSalute

Video - https://t.me/comedonchisciotte_video

CANALE UFFICIALE WHATSAPP:

Principale - ComeDonChisciotte.org