PAYPAL: Clicca qui

STRIPE: Clicca qui

In alternativa, è possibile effettuare un bonifico bancario (SEPA) utilizzando il nostro conto

Titolare del conto: Come Don Chisciotte

IBAN: BE41 9674 3446 7410

BIC: TRWIBEB1XXX

Causale: Raccolta fondi

DI DOCTOR HOUSING BUBBLE

DI DOCTOR HOUSING BUBBLE

How I learned to Love Southern California and Forget the Housing Bubble

Tre ragioni per ritenere che questa Bolla Creditizia sia peggiore di quella del 1929. Indicatori di recessione: complicità della Federal Riserve [1], coinvolgimento della popolazione e marcata dipendenza dal credito.

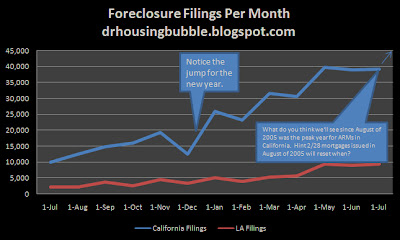

Il mercato sembra aver risposto bene all’iniezione di liquidità da parte della Federal Reserve. Dopo le ultime due settimane di debacle dei subprime [2] e di disgrazie per la Borsa, il mercato sta lentamente riguadagnando una posizione più tranquilla. Le compagnie di investimento creditizio, vicine al collasso, stanno licenziando migliaia di persone. Non sembrano tuttavia fonti di preoccupazione il numero di coloro ai quali viene venduta la casa pur non essendo in grado di pagare il mutuo, il deprezzamento nel costo delle case e la riduzione delle spese da parte dei consumatori. L’opinione prevalente è che torneremo indietro ai tempi migliori nel giro di settimane. Solo per dare un’idea di quanto velocemente si stia trasformando il mercato basta dare uno sguardo al numero delle vendite di proprietà per impossibilità a pagare il mutuo, in California:

Non si tratta di un modesto incremento. Siamo vicini ad un aumento del 300% in un solo anno. Inoltre i dati disponibili non comprendono il mese in corso, ma è facilmente prevedibile capire dove si collocherà il prossimo punto nel grafico. Allora perché il mercato si starebbe riprendendo? Ci sono numerosi parallelismi con quanto accadde nel marzo del 1929 quando si verificò un falso incremento nei prezzi delle azioni. Allora avevamo una Federal Reserve preoccupata del mercato in espansione. Cerchiamo di comprendere il sentimento che allora aleggiava:

“Il braccio di ferro tra Washington e Wall Street raggiunse l’apice verso la fine del marzo 1929. La Federal Reserve prese provvedimenti per limitare quanto denaro le banche potevano prestare per comprare azioni. I tassi di interesse raddoppiarono per scoraggiare la richiesta di prestiti, “Ma le persone che sognavano un profitto del 100% in una settimana non si scoraggiarono di fronte ad un tasso di interesse annuo del 20%” ricordava il Presidente Hoover. “Quando la gente impazzisce cercando di afferrare la lampada di Aladino per questa improvvisa fortuna, i tassi di interesse sono assai poco efficaci.” I prestiti bancari continuavano.”

Questa frase tratta da un piccolo libro intitolato Six Days in October di Karen Blumenthal, che ironicamente si dice scritto “per bambini sopra i 12 anni d’età”, fornisce alcune riflessioni sull’attuale crisi creditizia. Molti sono i libri che trattano della Grande Depressione con punti di vista opposti sulle ragioni del crollo. Ma ora che questo evento è avvenuto un tempo sufficientemente lontano ci possiamo permettere di analizzarlo e di prenderne lezione da un punto di vista obiettivo. Poco dopo aver preso possesso del suo incarico, venne riportata l’affermazione di Calvin Coolidge secondo cui le azioni erano “convenienti a questi prezzi“. Da tenere in mente che tutta questa speculazione esplose negli ultimi 3 anni del decennio, esattamente nel 1927, 1928, e 1929. una certa somiglianza con il fiasco dei subprime nel 2004, 2005 e 2006. Di nuovo, la retorica è stata quella di una continua prosperità con scarsa considerazione all’enorme debito impiegato per sostenere il mercato.

Quando si sentono intervenire certe compagnie che ricevono il sostegno della Federal Reserve, ci tornano in mente certi grossi giocatori che intervennero durante la Grande Depressione come la National City che offrì 25 milioni di dollari ai broker [operatori in titoli] in marzo, al fine di prevenire un declino. Così il mercato ebbe 7 mesi in più di ossigeno. Questo fatto fondamentale è avvenuto allora come oggi, nel 2007, quando il patrimonio della U.S. Steel, RCA, Westinghouse, e altre compagnie è stato incredibilmente sovrastimato per quello che stavano effettivamente vendendo. L’importante rimane l’idea di vivere nel Paese delle Meraviglie. Invece di patrimoni sovrastimati ci troviamo oggi di fronte al diffuso fenomeno delle case sovrastimate.

E’ facile capire che capitali e case sono due modi molto diversi di investire. Quante volte ci siamo sentiti dire “non puoi vivere in un titolo” come se tutti potessimo correre al San Gabriel River [3] e fabbricarci una casa improvvisata sotto il cavalcavia autostradale.

Ci sono altri paragoni da fare. Molte persone speculano con le loro case. E’ necessario sottolineare il gruppo di giocatori: venditori, procacciatori di prestiti, agenti, fondi, banche, costruttori, investitori in Borsa, e praticamente tutti noi in questo paese. Una chiara differenza con il 1929; si è stimato che su 121 milioni di persone, solo 1,5-3 milioni avessero azioni durante gli ultimi anni del 1920. Quanti americani hanno una casa nel 2007? Circa il 70%. Quanti di loro vivono in una situazione di prezzo gonfiato? Probabilmente tutti quelli che vivono nella maggioranza delle aree metropolitane.

Il problema nasce dalla prolungata leva creditizia. Facciamo un semplice esempio.

Bill e Susie hanno deciso di comprarsi una casetta nel sud della California spendendo 400.000 dollari nel 2004. Pensando di rivenderla nel giro di 1 o 2 anni non ritennero opportuno prendere un mutuo ipotecario della durata di 30 anni. Parlano allora con Jane, il loro agente finanziario, che offre un mutuo 2/28 [4] con anticipo zero. Bill e Susie rimasero sorpresi dal fatto di poter acquisire un bene stimato realmente 400000 dollari per niente in cambio. Acquistano la loro casa, vivono una vita confortevole, e, dopo due fantastiche stagioni americane, decidono di vendere la loro proprietà.

Sorprendentemente, Joe e Cindy vogliono comprare nel 2006 la stessa casa per 600000 dollari. Dopo aver parlato con l’agente Jane, Joe e Cindy decidono di rivendere la casa dopo 1-2 anni e così decidono anche loro di scegliere un mutuo 2/28.

Bill e Susie partono con un bel po’ di denaro dopo aver pagato le tasse sulla vendita e poiché questa è una California felice non pagheranno alcuna tassa sul capitale guadagnato.

Ora Joe e Cindy stanno leccandosi i baffi perché “sanno” di poter vendere la loro casa tra 2 anni a 1 milione di dollari secondo il corrente tasso di rivalutazione. Ma essi iniziano a sentire voci di un probabile crollo del mercato. Chiedono nell’estate del 2007 una stima della loro casa e trovano che vale solo 550000 dollari. Comprendono allora che non saranno in grado di pagare la cifra in quanto dovrà essere ammortizzata in 28 anni con un tasso più alto arrivando ad un sorprendente 75%.

Allora chi ha fatto soldi in questo caso?

Bill e Susie: Un profitto di circa 200.000 dollari. Rendimento del capitale investito? Più del 100% perché non hanno tirato fuori un penny ed hanno vissuto nella casa per 2 anni.

Joe and Cindy: Hanno perso ben 50.000 dollari. Rendimento del capitale investito? Nulla, ed infatti avrebbero molti più soldi se avessero vissuto in affitto.

Agente finanziario Jane: felice per aver incassato provvigioni su ogni finanziamento.

Agenti: Provvigioni da ciascun acquisto (e vendita) della casa.

Wall Street: Guadagni sui titoli immobiliari e finanziari.

Governo: Grande guadagno dalle tasse di proprietà e dai contratti di vendita.

Mercato dei consumatori: Sbalorditive vendite derivanti dai mortgage equity withdrawal [5] ed effetto salutare che deriva dal fatto che ogni americano che spende è un essere felice.

Così sembra che, al termine del gioco delle sedie [6], ci sia un solo perdente. E quello è l’attuale possessore della proprietà. Comunque, se quello che si sente dalla Federal Reserve è vero, questo mercato ha più energia al suo interno in quanto sono tanti i giocatori coinvolti nel fare denaro perpetuando così questa bolla. Ma a chi importa questo quando tutti stanno facendo denaro. Dal punto di vista della prospettiva politica, questa bolla creditizia è molto più grande di quella presente appena prima dell’ottobre 1929.

Complicità della Fed

La Federal Riserve ha già ridotto il tasso di sconto ed ha effettuato alcune simboliche iniezioni di liquidità nel mercato. Tuttavia rimangono ancora prudenti.

Quando ho visto il senatore Dodd parlare delle operazioni di salvataggio, l’ho sentito costantemente menzionare il suo piacere nel vedere la volontà della Federal Reserve di usare alcuni strumenti necessari a sostenere il mercato. Ad ogni buon conto non era soddisfatto che il Tesoro non fosse così ottimista e non volesse togliere dei “cap” [7] ai mutui assicurati dal governo. Come abbiamo detto, nell’anno che ha portato alla Grande Depressione, la Federal Reserve aumentò in modo radicale i tassi per fermare il mercato. In questo caso, abbiamo una Federal Reserve che ha l’intenzione di far continuare questa speculazione di mercato.

Assistiamo anche a simbolici acquisti da parte di grosse banche che intervengono nel tentativo di riassicurare il mercato. Sembra familiare. Tuttavia guardando gli elementi essenziali e i numeri per quello che sono, nessuno parla della bolla immobiliare. Sono io il solo che vuole assestare un calcio di rimbalzo all’annunciatore del mattino, quando ci dicono “il problema del mercato è il crollo dei subprime“. In quel momento io tiro fuori il megafono, lo alzo verso l’alto e grido “Sono i prezzi immobiliari, ridicolo di un ritardato“, nel mentre cani e uccelli fuggono dalla mia proprietà. Tutti improvvisamente vogliono accusare società e banche operanti nel settore mutui come la sola causa di tutto il pasticcio. Dal 2000, abbiamo avuto innumerevoli attori (vedi sopra) che hanno fatto i banditi in questo mercato. Per quale motivo vorrebbero vedere un mercato diverso?

La Federal Reserve è un’agenzia indipendente. O almeno è quello che vorrebbe che noi si credesse. Il senatore Dodd ci tiene a sottolineare questo aspetto mentre strizza l’occhio all’opinione pubblica sostenendo che la Fed farà ciò che i politici le diranno di fare. Non è che qualcuno vuole sostenere il mercato almeno fino alle elezioni del novembre 2008? Non ho alcuna certezza di ciò che potrà essere fatto. Per fortuna, il Tesoro per ora sembra avere i piedi per terra. Non mi meraviglierei se tra circa un mese, accedendo la televisione, mi venissero mostrate immagini di stampatrici che lavorano in aiuto degli istituti di credito. Questo poteva sembrare incredibile solo alcuni mesi fa, quando avevi letteralmente un bancomat attaccato alla tua casa (se ne eri il proprietario) e potevi creare soldi dal nulla scrivendo semplicemente un assegno a te stesso. 50.000 dollari per me. Si!

Coinvolgimento della popolazione

Il confronto anche questa volta è molto differente. Una grossa fetta del paese è coinvolta in questa bolla. Se i tuoi affari dipendono da persone che vogliono comprare da te prodotti non indispensabili, la recessione in arrivo ti colpirà. Coloro che lavorano in una piccola impresa finanziata con il subprime è decisamente a rischio (se non lo è già).

L’edilizia è in declino. D’altronde, perché dovresti comprare un bene destinato a svalutarsi anche nel breve periodo?

Gli istituti finanziari sono nei guai. Ottenere un prestito è divenuto più costoso. Il 70% della popolazione statunitense ha una casa di proprietà. Quando dico che sono proprietari, vuol dire che molti hanno un atto o un titolo alla proprietà. Alcune stime indicano che più del 30% degli Americani sono in modo esplicito proprietari della loro casa. Ma per quelli che non lo sono, il loro patrimonio considerato come percentuale del valore di una casa è in declino. Questo è un fatto impressionante se si considera che mai nella storia scritta del nostro paese i prezzi delle case sono saliti così drasticamente. Può essere che molti rimangano a piangere mentre il capitale delle loro case va prosciugandosi? Possibile.

Anche coloro che appartengono al settore pubblico saranno danneggiati in quanto i municipi e i governi locali dipendono in gran parte dalle entrate delle tasse sulle vendite e sulla proprietà. L’ispettore statale della California riferiva ad Agosto di una prevedibile caduta autunnale delle entrate fiscali totali dell’ordine di 787 milioni di dollari; una grossa modifica se si considera che le proiezioni erano state formulate nel maggio di quest’anno. Questi fatti non hanno colpito i massmedia ma lo faranno nel prossimo futuro.

Grande dipendenza dal credito

Credi che questo paese non abbia in circolazione molto debito ipotecario? Guarda il grafico sottostante che mostra l’incremento del debito negli ultimi 15 anni:

Abbiamo triplicato il debito ipotecario in 15 anni. Questa è sia una bolla creditizia che immobiliare. All’apice di questa baraonda, nell’agosto 2005, più del 70% di tutti i finanziamenti in California erano mutui a tasso variabile. Naturalmente ciò comprende l’ammortamento negativo [8], l’opzione ARMs [9], il 2/28 [4], mutui “interest only” [10], ed ogni altro prodotto finanziario lanciato sul mercato. La nostra dipendenza dal credito è sorprendente. Questo deriva parzialmente dal fatto che noi come nazione abbiamo un tasso di risparmio negativo. Immagino che sia difficile spendere se non hai nulla da spendere ma molte compagni fornitrici di carte di credito ben volentieri si sono dimostrate disposte, durante l’attuale boom, a prestarti il credito. Dove si va a finire? Credo che stiamo già vedendo la fine. So che siamo in una bolla quando ottengo offerte di credito e di rifinanziamento da compagnie che non offrono più certe operazioni! Probabilmente dovrebbero farci sapere che non offriranno più uno 0% per 12 mesi o una Home Equity Line [11] al 5%.

I parallelismi con la Grande Depressione sono molti. Ho dato risalto a due lettere, una di un notaio che spiegava le conseguenze e una di un banchiere che esprimeva le sue opinioni sul mercato. Ma non mi sembra che abbiamo molta voglia di imparare dal passato. Infatti traspare da ogni settore governativo la volontà di lasciare andare le cose come vanno. Non trovi che sia ridicolo che le grosse banche possano andare alla Federal Riserve a chiedere uno sconto mentre tu non puoi? Come potrà questa liquidità aiutare Joe e Cindy che sono fuori di decine di migliaia di dollari? Tiro ad indovinare la fine, qualcuno finirà a trasportare la spazzatura.

Doctor Housing Bubble

Fonte: http://drhousingbubble.blogspot.com/

Link

23.08.2007

Traduzione a cura di www.comedonchisciotte.org

Note del traduttore:

[1] Federal Riserve

Spesso chiamata semplicemente “Fed” è la ‘Riserva Federale’, autorità statale della politica monetaria statunitense formata da 12 diverse banche e da filiali. Può essere semplicemente intesa come Banca Centrale degli Stati Uniti.

[2] Subprime

I subprime (anche chiamati “seconda chance”) sono prestiti concessi a coloro che per varie ragioni non possono più ottenere mutui con gli usuali tassi di mercato.

(da wikipedia): Il subprime dà a coloro che contraggono un prestito l’opportunità di avere accesso al credito. Costoro usano questo credito concesso per acquistare abitazioni, oppure per finanziare altre forme di spesa, come l’acquisto di un’automobile, la ristrutturazione della casa, o persino rimborsare una carta di credito ad alti interessi. Ad ogni modo, a causa dell’elevato profilo di rischio dei clienti subprime, il costo di questo accesso al credito sono tassi di interesse più elevati…. Generalmente, i mutuatari subprime hanno bassi redditi od un punteggio di credito al di sotto di 620, in una scala che va da 300 a 850…. John Lonski, economista di Moody’s, afferma che all’incirca il 21% dei mutui contratti dal 2004 al 2006 si sono classificati come subprime, mentre dal 1996 al 2004 la percentuale si assestava al 9%. Negli Stati Uniti i mutui subprime raccoglievano un importo totale di 600 miliardi di dollari nel 2006, capitalizzando circa un quinto sul totale del mercato statunitense dei mutui per la casa.

[3] San Gabriel River

Il fiume scorre nella parte meridionale della contea di Los Angeles (California). E’ un simbolo paradigmatico di scempio ambientale.

[4] Mutuo 2/28

E’ un tipo di mutuo subprime nel quale vi è un accordo molto vantaggioso al richiedente il prestito nei primi 2 anni. In genere il tasso di interesse iniziale, se esiste, è basso e fisso per due anni, dopo di che il piano di ammortamento prevede un tasso di interesse più elevato per i successivi 28 anni (il tasso è agganciato al LIBOR [London Interbank Offerred Rate]). In pratica questo mutuo è sostenibile solo per coloro che pensano di rifinanziarsi nel giro dei primi due anni; successivamente il credito è destinato a salire vertiginosamente.

[5] Mortgage equity withdrawal

Un mutuo assicurato dal possesso di un immobile ma che non viene investito in esso, così da rappresentare addizionali fondi disponibili per un reinvestimento o per finanziare spese di consumo.

[6] Musical chairs

Gioco delle sedie (gioco infantile); si intende anche nel senso figurato il cambio di poltrone o balletto (di ministri, dirigenti, ecc.). Nel gioco per bambini, si mettono tante sedie quanti sono i giocatori meno una; si accende uno stereo e si fanno danzare in cerchio i bambini che, quando improvvisamente viene a cessare la musica, devono mettersi a sedere: uno viene dunque eliminato. Il giuoco riprende con una sedia in meno e così via.

[7] Cap

Valore limite dei tassi di interesse applicabili ai prestiti a tasso variabile.

[8] Ammortamento negativo

E’ un tipo di mutuo subprime in cui, quando le rate di rimborso di un prestito non sono sufficienti a coprire la quota d’interessi sul capitale residuo, cresce l’ammontare del capitale residuo da rimborsare.

[9] ARM: Adjustable-rate mortgage

Mutuo a tasso variabile

[10] Mutui “interest only”

Si tratta di mutui subprime che permettono a chi contrae il prestito di pagare unicamente la quota interessi per un determinato periodo di tempo (tipicamente 5-10 anni).

[11] Home Equity line

Forma di prestito rinnovabile nel quale la casa di proprietà serve come garanzia (in genere considerata al 75% del valore stimato dell’immobile). Nello stabilire il limite di credito viene considerata anche la solvibilità e la storia del contraente.

Nota finale: The content on Dr. Housing Bubble Blog is provided as general information only and should not be taken as investment advice. All site content, including advertisements, shall not be construed as a recommendation to buy or sell any security or financial instrument, or to participate in any particular trading or investment strategy. The ideas expressed on this site are solely the opinions of the author(s) who may or may not have a position in any company or advertiser referenced above. Any action that you take as a result of information, analysis, or advertisement on this site is ultimately your responsibility. Consult your investment adviser before making any investment decisions

CANALE YOUTUBE: https://www.youtube.com/@ComeDonChisciotte2003

CANALE RUMBLE: https://rumble.com/user/comedonchisciotte

CANALE ODYSEE: https://odysee.com/@ComeDonChisciotte2003

CANALI UFFICIALI TELEGRAM:

Principale - https://t.me/comedonchisciotteorg

Notizie - https://t.me/comedonchisciotte_notizie

Salute - https://t.me/CDCPiuSalute

Video - https://t.me/comedonchisciotte_video

CANALE UFFICIALE WHATSAPP:

Principale - ComeDonChisciotte.org