PAYPAL: Clicca qui

STRIPE: Clicca qui

In alternativa, è possibile effettuare un bonifico bancario (SEPA) utilizzando il nostro conto

Titolare del conto: Come Don Chisciotte

IBAN: BE41 9674 3446 7410

BIC: TRWIBEB1XXX

Causale: Raccolta fondi

DI ELLEN BROWN

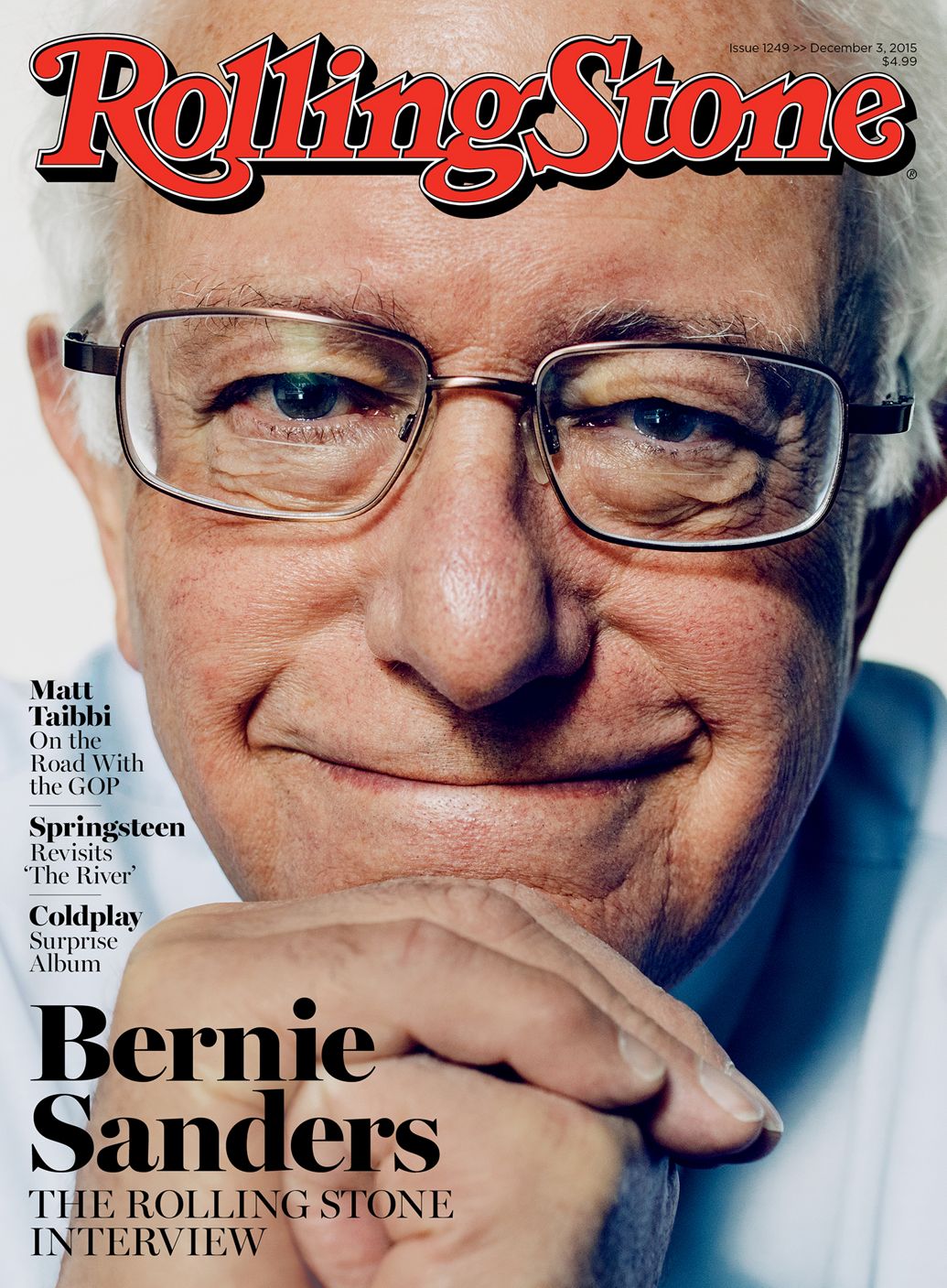

Il mondo sta vivendo una rinascita del populismo. Dalla rivolta contro l’austerità guidata da Syriza in Grecia e da Podemos in Spagna, all’elezione a sorpresa di Jeremy Corbyn a leder laburista del Regno Unito …. dall’ascesa di Donald Trump fra i Repubblicani, alla forte e sorprendente sfida di Bernie Sanders a Hillary Clinton.

Trump e Sanders hanno le dita ben salde sul polso della popolazione e stanno emergendo sui loro rivali d’apparato.

La rivolta populista di oggi è simile a quella che, negli Stati Uniti, raggiunse il suo picco nel 1890. Si trattò, allora, di una sfida portata a Wall Street per restituire al Governo il potere di creare denaro – e rispondere alla volontà del popolo curando la deflazione con le US-Notes (Greenbacks) e le monete d’argento (allora considerate il denaro del popolo), con la nazionalizzazione delle banche e la fondazione di una Banca Centrale.

Oltre un secolo dopo ‘Occupy Wall Street’ ha fatto rivivere quella sfida usando le armi, questa volta, di Internet e dei mass media. Ha puntato i riflettori sulla cultura corrotta costituita dall’avidità senza freni e dalla deregolamentazione di Wall Street, che ha ampliato il divario fra il più ricco 1% e il restante 99% della popolazione, causando la distruzione dei posti di lavoro, delle famiglie e dell’economia.

La campagna populista di Donald Trump non si è concentrata molto su Wall Street. Ma non quella di Bernie Sanders, che ha invece usato il piccone. Egli ha raccolto il testimone lasciato da Occupy e così i Millennials indigenti, che componevano quel movimento, sono accorsi a sostenerlo.

IL FALLIMENTO DELLE REGOLE

L’attenzione che Sanders ha posto su Wall Street ha costretto la sua avversaria Hillary Clinton a rispondere. La Clinton sostiene che le proposte di Sanders ‘sembrano buone’, ma ‘non potranno mai essere applicate nella vita reale’. La sua soluzione è soprattutto quella di preservare lo status quo, imponendo al contempo una maggiore regolamentazione alle banche.

Questo approccio, tuttavia, ha già trovato applicazione nel Dodd-Frank Act, che non ha risolto il problema anche se, al momento, è la Legge più lunga e complessa che sia mai stata approvata dai legislatori degli Stati Uniti.

Il Dodd-Frank ha preteso di eliminare i ‘salvataggi esterni’ [bail-out] sostituendoli con i ‘salvataggi interni’ [bail-in] – confiscando, in altre parole, i fondi dei creditori, compresi coloro che hanno semplicemente depositato i loro soldi, per tenere a galla le banche troppo-grandi-per-fallire. I costi sono stati semplicemente spostati dai cittadini intesi come contribuenti, ai cittadini intesi come creditori.

Peggio ancora, l’impressionante groviglio dei nuovi regolamenti ha ostacolato le più piccole banche locali, che concedono la maggior parte dei prestiti alle piccole e medie imprese, che a loro volta creano la maggior parte dei posti di lavoro. Una maggiore regolamentazione forzerebbe la loro vendita ai concorrenti più grandi, rendendo le banche ‘troppo grandi’ ancora ‘più grandi’.

I ritocchi normativi, in ogni caso, hanno dimostrato di non essere la risposta giusta. Le banche, sostenute da un esercito di lobbisti, hanno fatto modificare le Leggi in modo da rendere legale quello che prima era considerato un crimine – si può leggere, allo scopo, l’articolo ‘CitiGroup’s redrafting of the “push out” rule’ del Dicembre 2015, che sottolinea di come l’intento legislativo sia stato completamente viziato.

Quello che Sanders propone, invece, è una vera e propria rivoluzione finanziaria, un cambiamento fondamentale dello stesso sistema. Le sue proposte prevedono l’eliminazione delle banche troppo-grandi-per-fallire, semplicemente spezzettandole, ed inoltre la protezione dei depositi, il ripristino del Glass-Steagall Act (che separa le banche commerciali da quelle d’affari), il ripristino delle banche postali (come alternativa sicura per i depositi) e la riforma della Federal Reserve, mettendola al servizio del popolo.

E’ GIUNTA L’ORA DI RILANCIARE L’ORIGINALE AGENDA POPULISTA?

Le proposte di Sanders sono un buon inizio. Ma i critici ribattono che spezzettare le grandi banche sarebbe costoso, dirompente e destabilizzante – e non eliminerebbe né la corruzione né la cattiva gestione di Wall Street.

Le banche, oggi, hanno usurpato al Governo il potere di creare l’offerta monetaria nazionale. Come recentemente riconosciuto dalla stessa Banca d’Inghilterra, sono le banche private a creare denaro ogni volta che concedono dei prestiti e a determinare chi prende i soldi e a quali condizioni. Ridimensionare quelle maggiori in modo tale che gli assets non superino i 50 miliardi di dollari (il limite del Dodd-Frank Act per quelle ‘troppo-grandi-per-fallire’), non le renderebbe amministratrici più affidabili di quel potere.

Come si può porre il sistema bancario al servizio dei bisogni della gente e dell’economia, conservando al contempo gli aspetti più funzionali e altamente sofisticati del sistema bancario globale del giorno d’oggi?

Forse è giunto il momento di riconsiderare le proposte lanciate dai primi populisti. L’approccio più diretto per ‘occupare’ le banche è quello di mettersi semplicemente al loro posto, facendole diventare di pubblica utilità. Le mega-banche insolventi possono essere nazionalizzate, come accadeva prima del 2008 (ne riparleremo a breve).

Rendere le banche di pubblica utilità può essere fatto anche a livello locale. Gli Stati e le città possono fondare banche commerciali di proprietà pubblica sul modello, efficiente e redditizio, della ‘Banca del Nord Dakota’.

Le banche pubbliche possono collaborare con quelle delle comunità locali per indirizzare il credito dove esso è necessario, riducendo al contempo i costi del Governo federale (attraverso il riciclo ad uso pubblico dei profitti), le tasse imposte da Wall Street e la necessità degli strumenti derivati volti alla riduzione dei rischi.

A livello federale, non solo le ‘banche postali’ possono essere delle alternative sicure sia per i depositi che per la concessione di credito a prezzi accessibili, ma anche uno strumento della Banca Centrale per la fornitura al paese di credito a-tasso-zero – analogamente a quanto fece la Banca Centrale del Canada dal 1939 al 1974.

Anche il Tesoro degli Stati Uniti potrebbe rivendicare il suo ‘potere di emissione’. Non solo per gli spiccioli, ma per una parte importante dell’offerta monetaria, analogamente ai coloni americani nel 18° secolo e al Presidente Abraham Lincoln nel 19° secolo.

LA NAZIONALIZZAZIONE NON E’ UN ATTO COSI’ RADICALE

Nonostante possa oggi sembrare un atto radicale, la nazionalizzazione delle mega-banche fallite era in realtà una ‘procedura operativa standard’ prima del 2008. La nazionalizzazione era una delle tre opzioni a disposizione della FDIC, quando una banca falliva. Le altre due erano: (1) chiusura e liquidazione; (2) fusione con una banca sana.

La maggior parte dei fallimenti veniva risolta con la fusione ma, per le banche molto grandi, la nazionalizzazione era a volte considerata la scelta migliore per i contribuenti.

L’esempio principale, per gli Stati Uniti, è il fallimento avvenuto nel 1984 della Continental Illinois, la settima più grande banca del paese. La FDIC spazzò via i suoi azionisti, immise nuovo capitale, si fece carico degli assets tossici, sostituì gli alti dirigenti e mantenne la proprietà della banca per circa un decennio, gestendola come un’impresa commerciale.

Una divergenza veramente radicale dalle pratiche normalmente accettate ebbe luogo in occasione dell’ondata senza precedenti dei salvataggi governativi, conseguenza della crisi bancaria del 2008. I contribuenti si fecero carico delle perdite, mentre il management delle banche colpevoli non solo sfuggì alle sanzioni penali e civili, ma se ne andò via con dei bonuses a livello-record.

In un articolo del Luglio 2012 pubblicato sul New York Times ed intitolato ‘Wall Street Is Too Big to Regulate’, Gar Alperovitz notò che gli assets delle cinque banche più grandi del paese (JPMorgan Chase, Bank of America, Citigroup, Wells Fargo e Goldman Sachs), messi assieme, erano pari a più della metà dell’economia della nazione. Egli scrisse che:

“”Con i lobbisti pagati profumatamente per contestare ogni proposta di regolamento, è sempre più chiaro che le grandi banche non potranno mai essere regolate in modo efficace, a differenza delle altre imprese private. Se un’impresa (o cinque di esse) è così grande e così concentrata al punto che la concorrenza e la regolamentazione sono impossibili da raggiungere, la cosa migliore per il mercato è di nazionalizzare le sue funzioni ….

La nazionalizzazione non è una cosa così difficile, come pur sembrerebbe. Dimentichiamo che lo abbiamo già fatto, come nel caso della General Motors (nel 2009), con il governo che ancora ne possiede una quota di controllo. Abbiamo sostanzialmente nazionalizzato anche l’American International Group, una delle più grandi ‘compagnie di assicurazione’ al mondo, con il Governo che ancora possiede circa il 60% delle sue azioni””.

Un termine più market-friendly di ‘nazionalizzazione’ è ‘controllo’, ovvero l’ingresso nelle banche insolventi per poterle ripulire. Ma, come ha osservato il Dr. Michael Hudson in un articolo del 2009, una vera e propria nazionalizzazione non significa semplicemente che il Governo deve farsi carico delle perdite, per poi rivendere l’impresa al settore privato. Egli ha scritto che:

“”Una vera nazionalizzazione ha luogo quando i Governi, prendendo in consegna una proprietà privata, agiscono nell’interesse pubblico …. Nazionalizzare le banche, in questo senso, significherebbe soddisfare le esigenze di credito della nazione. Il Tesoro diventerebbe la fonte per l’emissione di nuova moneta, in sostituzione del credito bancario commerciale. Questo credito, poi, sarebbe utilizzato per scopi economicamente e socialmente produttivi, non solo per gonfiare i prezzi degli assets e caricare di debiti le famiglie e le imprese, come capita nell’ambito delle ‘politiche’ delle banche commerciali di oggi””.

UNA RETE DI BANCHE PUBBLICHE CONTROLLATE A LIVELLO LOCALE

‘Nazionalizzare’ le banche implica il controllo federale, ma questa non è l’unica soluzione. Si potrebbe dar vita ad un sistema di banche a proprietà pubblica, ma controllate a livello locale, che operano in modo indipendente per soddisfare le esigenze delle proprie comunità.

Come osservato in precedenza, le banche creano il denaro che prestano semplicemente accreditandolo nei Conti Correnti. Il denaro così generato si estingue quando il debito viene ripagato. A livello di base, queste operazioni vengono effettuate nelle banche locali: si crea e si distrugge denaro in modo sistematico, a seconda delle esigenze della comunità.

La trasformazione delle banche in ‘istituzioni pubbliche’ renderebbe il sistema diverso da quello attuale solo perché le banche così trasformate avrebbero il mandato di servire l’interesse pubblico – con gli utili restituiti ai Governi locali perché ne possano fare un uso pubblico.

La maggior parte della massa monetaria continuerebbe ad essere creata e distrutta a livello locale (sotto forma di prestiti), ma sarebbe comunque necessaria l’emissione di nuova moneta da parte del Governo, come previsto dai primi populisti, per colmare le lacune della domanda e mantenerla in equilibrio con l’offerta.

L’emissione potrebbe essere realizzata sotto forma di un ‘dividendo nazionale’ emesso dal Tesoro federale a favore di tutti i cittadini, oppure attraverso un Quantitative Easing ‘per il Popolo’ (come immaginato da Jeremy Corbyn) o ‘per le infrastrutture’.

Per decenni il settore del ‘private banking’ è stato lasciato a se stesso. Questo modello è stato accuratamente testato e ha dimostrato di essere un fallimento totale. Abbiamo bisogno di un sistema bancario che serva realmente le esigenze delle persone – e questo obiettivo potrà essere raggiunto solo con banche che siano di proprietà pubblica e gestite da e per la gente.

Ellen Brown

Fonte: http://ellenbrown.com

Link: http://ellenbrown.com/2016/01/26/the-populist-revolution-bernie-and-beyond/

26.01.2016

Scelto e tradotto per www.comedonchisciotte.org da FRANCO

CANALE YOUTUBE: https://www.youtube.com/@ComeDonChisciotte2003

CANALE RUMBLE: https://rumble.com/user/comedonchisciotte

CANALE ODYSEE: https://odysee.com/@ComeDonChisciotte2003

CANALI UFFICIALI TELEGRAM:

Principale - https://t.me/comedonchisciotteorg

Notizie - https://t.me/comedonchisciotte_notizie

Salute - https://t.me/CDCPiuSalute

Video - https://t.me/comedonchisciotte_video

CANALE UFFICIALE WHATSAPP:

Principale - ComeDonChisciotte.org