PAYPAL: Clicca qui

STRIPE: Clicca qui

In alternativa, è possibile effettuare un bonifico bancario (SEPA) utilizzando il nostro conto

Titolare del conto: Come Don Chisciotte

IBAN: BE41 9674 3446 7410

BIC: TRWIBEB1XXX

Causale: Raccolta fondi

DI ERIC TOUSSAINT

Réseau Voltaire

Gli eccessi di qualche banchiere senza scrupoli sono responsabili della crisi finanziaria mondiale, come pretende il presidente Obama, oppure l’albero nasconde la foresta? I dati raccolti dall’economista Eric Toussaint mostrano al contrario che la crisi è l’esito di un lungo processo di trasformazione delle regole economiche a partire dagli anni ’80. Il capitale è sempre meglio remunerato, il lavoro sempre meno. Dopo aver devastato i paesi del Sud, è la volta che questa logica distrugge i paesi del Nord. La crisi è dunque sistemica. Che lo si voglia o no, essa segna un parossismo nella lotta di classe. A meno di cambiare le regole della ridistribuzione della ricchezza, diventano inevitabili grandi scontri sociali.

Dopo essersi sviluppata nel terzo mondo, la povertà colpisce ormai anche l’Europa.

Dopo la Seconda Guerra mondiale, gli anni 1950-60 sono caratterizzati, al Nord, da un periodo di forte crescita economica (i “Gloriosi trenta”) che permettono ai lavoratori di ottenere con le loro lotte importanti conquiste sociali: aumento netto del potere d’acquisto, consolidamento del sistema di previdenza sociale, miglioramento dei servizi pubblici particolarmente nel campo dell’educazione e della salute…. Lo Stato procede anche ad un buon numero di nazionalizzazioni rafforzando il suo potere di intervento economico. La popolazione beneficia maggiormente della ricchezza creata su scala nazionale ed aumenta la parte relativa ai salari nel reddito nazionale.

Nello stesso tempo, al Sud, mentre i paesi latino-americani sono in una fase di rapida industrializzazione, viene proclamata – almeno formalmente – l’indipendenza della maggior parte dei paesi asiatici ed africani. Alcuni di loro abbozzano una vera autonomia politica ed economica: alcuni, come l’India, l’Indonesia, l’Egitto rispettando il sistema capitalista; altri, come la Cina, Cuba e il Vietnam, optano per la rottura con esso. Ma la maggioranza dei paesi di nuova indipendenza sono nei fatti ancora ampiamente sottomessi all’autorità di qualche grande potenza, spesso l’antica potenza coloniale.

Il debito è uno dei più potenti vettori di tale sottomissione: nel momento in cui l’amministrazione e l’esercito dei paesi colonizzatori devono lasciare fisicamente i paesi divenuti indipendenti, i governi di questi ultimi sono fortemente invitati ad indebitarsi massicciamente, con i creditori che ignorano – ossia incoraggiano – il dirottamento di denaro nelle tasche dei dirigenti locali. I paesi del Sud, sempre più indebitati, devono produrre sempre di più per esportare e recuperare i fondi destinati al rimborso del debito. Così facendo, si fanno concorrenza tra loro mettendo sul mercato beni primari (cotone, caffé, cacao, banane, zucchero, arachidi, minerali) di cui necessita l’economia dei paesi del Nord. Questa sovraproduzione si rivelerà drammatica per l’evoluzione delle quotazioni, tanto che i paesi del Nord conoscono a partire dal 1973 la prima grande recessione dopo la Seconda Guerra mondiale.

Gli anni 1980 hanno segnato un rovesciamento nei rapporti di forza, tanto tra paesi più industrializzati e paesi periferici, quanto tra capitalisti e salariati. E’ il risultato della combinazione di diversi fattori:

1. la mossa di Paul Volcker, attuale consigliere economico di Barack Obama, che ha brutalmente aumentato i tassi d’interesse a partire dalla fine del 1979 quando era direttore della Federal Reserve degli Stati Uniti;

2. Il contro-choc petrolifero del 1981 che mise fine ad una politica di prezzi elevati delle materie prime favorevole ai paesi della periferia esportatori (tutti i prezzi delle materie prime e dei prodotti agricoli conobbero una durevole tendenza al ribasso dal 1981 fino all’inizio degli anni 2000);

3. l’offensiva generalizzata dei governi di Margaret Thatcher e Ronald Reagan contro i salariati, il tutto in un contesto di crisi economica generalizzata nel 1980-82. I rapporti di forza si sono nettamente deteriorati per i paesi della periferia così come per i salariati.

Obbligato a rimborsare sempre di più nonostante introiti calanti, il Messico, seguito più tardi da altri paesi dell’America latina, deve fermare temporaneamente il pagamento del debito nell’agosto del 1982 [1]: è la cosiddetta “crisi del debito”, che nel corso degli anni toccherà tutti i paesi del Sud. Il nodo scorsoio si stringe attorno al collo dei popoli del terzo mondo. In seguito, lo stock del debito pubblico esterno dei paesi in via di sviluppo si accresce rapidamente.

Avvengono massicci trasferimenti dai paesi della periferia verso i paesi più industrializzati, soprattutto attraverso il rimborso del debito. Da positivo, il trasferimento netto del debito diviene negativo alla metà degli anni ’80: i poteri pubblici dei Paesi in via di sviluppo (PED) ogni anno dovettero rimborsare molto di più di quanto avevano ricevuto sotto forma di nuovi prestiti da parte dei creditori, senza riuscire pertanto a sdebitarsi. Al contrario, la massa del debito non fece che accrescersi.

E’ ciò che mostrano i due grafici qui di seguito per l’insieme dei paesi in via di sviluppo.

Evoluzione dei trasferimenti netti sul debito pubblico esterno dei Paesi in via di sviluppo.

Fonte: Banca Mondiale, Global Development Finance, 2008. Grafico realizzato con l’aiuto di Sébastien Dibling e Damien Millet. Il debito pubblico esterno include il debito pubblico esterno a lungo termine e i crediti del FMI. Il trasferimento netto sul debito è la differenza tra i prestiti accordati e le somme rimborsate durante un dato anno. Se è positivo significa che la somma presa in prestito dalle autorità del paese è stata superiore alla somma totale dei rimborsi. Se è negativo significa che la somma rimborsata è stata superiore alla somma totale ricevuta sotto forma di prestiti Il grafico mostra che tra il 1985 e il 2007, con l’eccezione del 1993 e del 1998, il trasferimento fu negativo: alla fine dei conti, i governi dei paesi in via di sviluppo hanno rimborsato molto di più di quanto abbiano ricevuto senza per questo riuscire a sdebitarsi, al contrario (si veda il seguito).

Evoluzione dello stock totale del debito pubblico esterno dei Paesi in via di sviluppo (1970 – 2008)

Fonte: Banca Mondiale, Global Development Finance, 2008. Grafico realizzato con l’aiuto di Sébastien Dibling e Damien Millet.

I Paesi in via di sviluppo hanno trasferito ai propri creditori l’equivalente di 7,5 volte il piano Marshall (in miliardi di dollari).

Piano Marshall per l’Europa dopo la Seconda Guerra mondiale: 100 miliardi di dollari.

Trasferimento netto sul debito pubblico esterno nel periodo 1985-2007: -759 miliardi di dollari.

L’aumento del volume del debito pubblico e delle somme da rimborsare ha anche colpito durevolmente i paesi più industrializzati il che ha portato, nel Nord, ad un massiccio trasferimento dei redditi dei salariati a favore dei capitalisti. Infatti, i governi rimborsano i debiti che hanno contratto con banche private o altri investitori istituzionali (assicurazioni, fondi pensione privati, “mutual funds”) prelevando una parte sempre maggiore dalle imposte che sono pagate principalmente dai lavoratori salariati. Dagli anni ’80 ad oggi i governi neo o social-liberisti nell’insieme delle ricette fiscali destinate al pagamento del debito hanno costantemente ridotto le tasse pagate dai capitalisti, aumentando la parte di tasse pagate dai lavoratori.

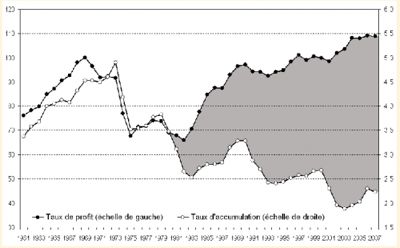

Nei paesi più industrializzati (ma ciò è ugualmente vero nei paesi del Sud) il padronato ha moltiplicato le aggressioni contro i lavoratori, sostanzialmente allo scopo di far tornare a crescere i propri benefici e, sostenuto dai governi, ha raggiunto il suo obiettivo. E’ quello che viene ben mostrato dal grafico seguente. Il tasso di profitto, che aveva visto una tendenza al ribasso nel corso degli anni ’60 e ’70, ricomincia ad aumentare in maniera continuativa a partire dal 1981-82.

Evoluzione del tasso di profitto negli Stati Uniti e in Europa tra 1960 e 2007.

Il tasso di profitto in Europa è formato dal tasso di profitto medio in Germania, Francia e Gran Bretagna.

Il tasso di profitto è calcolato dal quoziente tra l’eccedenza netta della gestione nazionale e lo stock del capitale netto del paese.

Fonte: elaborazione di Nacho Alvarez e Bibiana Medialde a partire da AMECO Commissione europea.

(http://ec.europa.eu/economy_finance/indicators/annual_macro_economic_database/ameco_en.htm )

Da parte sua la quota dei salari nel prodotto interno lordo ha conosciuto una caduta anch’essa accentuatasi a partire dal 1981-82 (la tendenza al ribasso che era iniziata in Europa con la grande recessione del 1974-75 si è approfondita a partire dal 1981). Al contrario, la quota delle rendite intascate dai capitalisti è aumentata.

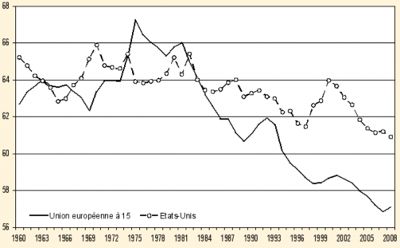

Evoluzione della parte dei salari in percentuale del PIL negli Stati Uniti e nell’Unione Europea a 15, dal 1960 al 2008.

Fonte: Elaborazione di Michel Husson a partire da AMECO, Commissione europea.

(http://ec.europa.eu/economy_finance/indicators/annual_macro_economic_database/ameco_en.htm)

Se agli Stati Uniti e all’Europa occidentale si aggiunge il Giappone e qualche altro paese industrializzato, si può constatare grosso modo lo stesso tipo di evoluzione. La massa dei salari in rapporto al PIL comincia ad abbassarsi a partire dal 1974-75. Il ribasso si accentua brutalmente a partire dal 1982.

Come indica la curva di Saez (si veda il grafico seguente), la quota del reddito nazionale degli Stati Uniti a favore del 10% dei più ricchi è cresciuta in maniera impressionante. La crescita è particolarmente brutale a partire dall’inizio degli anni ’80. Mentre nel 1982 il decile più ricco si accaparrava il 35% del reddito nazionale, la sua quota esplode e raggiunge il 50% venticinque anni più tardi, raggiungendo così la situazione precedente al crack della borsa di Wall Street del 1929.

Evoluzione della quota del reddito nazionale destinata al 10% più ricco negli Stati Uniti tra 1917 e 2006.

Fonte: Saez E. (2008), “Striking it Richer: The Evolution of Too Incomes in the United States”

(http://elsa.berkeley.edu/%20saez/saez-UStopincomes-2006prel.pdf )

La grande trasformazione degli anni ’80 si è analogamente manifestata nella crescente distanza che separa il tasso di profitto (che aumenta) dal tasso di accumulazione (che diminuisce). Detto in maniera semplice: a partire dal 1980, una parte crescente dei profitti non è investita nella produzione, essa viene consumata dai capitalisti o deviata verso la sfera finanziaria trasformandosi in rendita.

Tasso di profitto e tasso di accumulazione, Stati Uniti + Unione europea + Giappone

Tasso di accumulazione=tasso di crescita del volume netto del capitale

Tasso di profitto=profitto/capitale (base 100 nel 2000)

Fonte e dati del grafico: Michel Husson (http://hussonet.free.fr/toxicap.pdf)

Un’altra evoluzione completa la grande trasformazione: negli Stati Uniti, mentre diminuisce la parte dei salari nel prodotto interno lordo, il consumo privato aumenta fortemente a partire dal 1981-82. Ciò significa due cose:

1. I lavoratori finanziano sempre di più i propri consumi indebitandosi. E’ il 20% delle famiglie più povere ad aumentare maggiormente il proprio indebitamento (del 90% tra il 2000 e il 2007): è l’anello debole del sistema, il pubblico naturale dei subprimes;

2. I capitalisti consumano sempre di più utilizzando una parte crescente dei loro profitti in spese voluttuarie. Ma si indebitano anch’essi. Infatti, in volume di credito, il 20% più ricco ha contribuito da solo alla metà nell’aumento del debito delle famiglie registrato tra il 2000 e il 2007. I ricchi si sono indebitati per speculare in Borsa o in altri settori come l’immobiliare fintanto che i prezzi sono stati in aumento.

Quota relativa ai salari e al consumo privato nel PIL degli Stati Uniti

Fonte e dati: Michel Husson (http://hussonet.free.fr/toxicap.pdf )

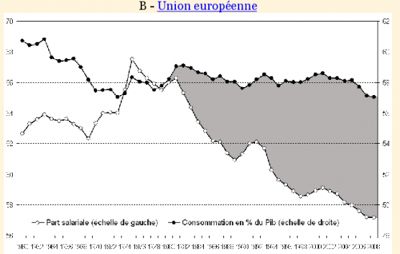

Quota relativa ai salari e al consumo privato nel PIL dell’Unione europea

Fonte e dati: Michel Husson (http://hussonet.free.fr/toxicap.pdf).

Come mostrano i due grafici qui sopra, negli Stati Uniti il consumo è fortemente cresciuto mentre il volume dei salari è diminuito. Nell’Unione europea, la parte dei salari è diminuita in maniera ancora maggiore mentre i consumi si sono mantenuti. La differenza tra Stati Uniti ed Europa per quanto riguarda l’evoluzione dei consumi consiste nel fatto che, con l’eccezione di Gran Bretagna, Spagna e Irlanda, l’indebitamento delle famiglie è rimasto nettamente inferiore a quello degli Stati Uniti (anche se comunque in crescita). Dunque, ha finanziato il consumo in proporzione minore.

Il grafico seguente mostra che negli Stati Uniti sono state le banche, le assicurazioni, e gli altri investitori istituzionali ad aver conosciuto una forte crescita nei rendimenti mentre il tasso di profitto del settore industriale ha progredito in misura minore.

Tasso di profitto delle società finanziarie e non finanziarie negli Stati Uniti

Il tasso di profitto delle società non finanziarie è dato dal rapporto tra i loro guadagni e lo stock netto del capitale fisso di tali società. Il tasso di profitto delle società finanziarie si calcola in modo analogo.

Fonte: elaborazione di Nacho Alvarez e Bibiana Medialde a partire da US Department of Commerce, BEA, National Economic Accounts.

Riassumendo, la grande trasformazione che è iniziata negli anni ’80 a seguito dell’offensiva lanciata dal Capitale contro il Lavoro ha presupposto una crescita economica i cui risultati sono stati divisi in maniera sempre più iniqua. La crescita è stata sostenuta da un’accumulazione di debiti nel quadro di una finanziarizzazione dell’economia sempre più spinta. Presto o tardi questo modello di accumulazione doveva entrare in crisi al momento del cedimento dell’anello più debole della catena del debito (il mercato dei subprimes). E’ quanto è successo a partire dalla metà del 2007.

Lungi dall’essere un incidente economico o la conseguenza degli errori di qualcuno [2], si tratta dell’esito naturale della logica che prevale nel sistema capitalistico. In più, come dice Michel Husson: “La finanza non è un parassita su un corpo sano. Essa si nutre del profitto non investito ma, col passare del tempo, acquista un grado di autonomia che rinforza questo meccanismo. I capitali liberi circolano alla ricerca del massimo rendimento (la famosa legge del 15%) e riescono almeno temporaneamente ad ottenerlo in certi settori. Le banche stesse captano parte crescente dei profitti. Questa concorrenza per un rendimento massimale innalza la legge del rendimento e rende un po’ più rari i settori d’investimento ritenuti redditizi, liberando così nuovi capitali che partono a loro volta alla ricerca del super-rendimento finanziario. Questo circolo vizioso ancora una volta riposa su una ripartizione delle rendite sfavorevole ai lavoratori e al riconoscimento dei loro bisogni sociali.” [3]

Per capire la crisi che scoppia nel 2007, conviene non fermarsi al suo detonatore. I fallimenti finanziari a cascata, se ne rappresentano la parte visibile, non costituiscono la causa principale della crisi.

Karl Marx, 160 anni fa, ha messo in guardia contro un’interpretazione superficiale delle crisi del capitalismo: “Gli anni 1843-1845 furono quelli della prosperità industriale e commerciale, conseguenza necessaria della depressione quasi permanente dell’industria nel periodo dal 1837 al 1842. Come sempre, la prosperità scatenò ben presto la speculazione. Essa sorge regolarmente nel periodo in cui la sovraproduzione è già al massimo. Fornisce alla sovraproduzione degli sbocchi momentanei. Nello stesso tempo, affretta l’irrompere della crisi e ne aumenta la violenza. La crisi stessa scoppia in primo luogo là dove imperversa la speculazione e solo più tardi raggiunge la produzione. L’osservatore superficiale non vede la causa della crisi nella sovraproduzione. La conseguente disorganizzazione della produzione non appare come il necessario risultato della sua precedente esuberanza ma come una semplice reazione alla speculazione che si sgonfia.” [4].

La conclusione si impone: la crisi in corso trova le sue radici nel sistema capitalistico in quanto tale e non semplicemente nella sua fase neoliberista.

Allora, come uscirne? Vi sono diverse via d’uscita capitalistiche alla crisi perché questo sistema non crollerà da sé. Quella attualmente perseguita dai governi in corso implica un approfondimento dell’offensiva del capitale contro il lavoro: austerità o diminuzione dei salari, aumento del tasso di sfruttamento dei lavoratori e dei piccoli produttori, utilizzo di un maggiore ventaglio di ricette fiscali per il salvataggio dei capitalisti e per il rimborso di un debito pubblico che è esploso dopo il 2007-2008. Parallelamente a questa offensiva in corso, sono in via d’adozione alcuni meccanismi leggeri di regolamentazione dei mercati finanziari e qualche impresa finanziaria è stata posta sotto controllo pubblico (principalmente negli Stati Uniti e in Gran Bretagna).

Massicce mobilitazioni popolari potrebbero fare inclinare la politica governativa in maniera più o meno simile alla politica del New Deal iniziata da Franklin Roosevelt a partire dal 1933, quattro anni dopo il crack di Wall Street e seguita da diversi governi in Europa occidentale (Gran Bretagna, Francia) [5]. Accadrà lo stesso questa volta? Niente lo garantisce. Tutto dipenderà dalla forza della resistenza delle donne e degli uomini vittime della crisi. E’ la lotta di classe, questa realtà che il pensiero unico vuol fare scomparire, che deciderà la via d’uscita.

Da parte loro, i popoli dei Paesi in via di sviluppo sono direttamente alle prese con una ripresa in forze dell’offensiva del capitale contro il lavoro. Infatti, gli anni 2004-2007 avevano significato per numerosi paesi, soprattutto paesi emergenti, un leggero miglioramento delle condizioni di vita dovuto principalmente all’elevato prezzo delle materie prime (compreso il petrolio) che generano importanti rendite per i paesi esportatori. Nel caso della Cina, la causa era da ricercarsi nel continuo aumento delle esportazioni di prodotti lavorati verso i mercati internazionali. I lavoratori cinesi e russi avevano ottenuto aumenti dei salari. I governi di paesi come il Venezuela, l’Equador, la Bolivia, l’Algeria, l’Argentina, il Brasile, l’India avevano aumentato la spesa sociale. Le imprese assumevano e concedevano aumenti di salario.

La crisi alimentare del primo semestre del 2008, seguita dalle ricadute della crisi finanziaria ed economica, ha radicalmente modificato la situazione, anche se non tutti i paesi ne sono colpiti allo stesso modo. Nell’insieme dei paesi colpiti, le lotte popolari saranno determinanti. Perché senza aspettare le vie d’uscita che i capitalisti e i governi al loro servizio vogliono imporre, è necessario anticipare una via d’uscita anti-capitalista a questa crisi e lottare più rapidamente possibile per avere una possibilità di realizzarla.

Eric Toussaint

Presidente del CADTM Belgio (Comitato per l’annullamento del debito del Terzo mondo). Ultimo libro pubblicato: Banque du Sud et nouvelle crise internationale, CADTM/Syllepse, 2008.

NOTE

[1] Eric Toussaint, Banque mondiale, le Coup d’Etat permanent, co-edizione CADTM-Syllepse-Cétim, 2006, capitolo 14, “La crise de la dette mexicaine et la Banque mondiale”.

[2] Barack Obama ha dichiarato in occasione del G8 in Italia nel luglio 2009: “Le azioni irresponsabili di qualcuno hanno generato una recessione che ha spazzato il globo” (si veda Le Monde dell’11 luglio 2009). Come se non fosse stato il sistema capitalista e la deregulation finanziaria decisa dal governo USA e dagli altri membri del G7 ad essere responsabile dello sfacelo attuale.

[3] “Le capitalime toxique”,

Inprecor n° 541-542, settembre-ottobre 2008

[4] “Crise, prospérité et révolutions” Marx-Engels, Rassegna maggio-ottobre 1850 in Marx-Engels, La crise, 10-18, 1978, p. 94.

[5] Eric Toussaint, « Un coup d’œil dans le rétroviseur pour comprendre le présent » (3/6) « L’éclipse libérale des années 1930 aux années 1970 », 9 giugno 2009 e «Révolution keynésienne et contre-révolution néo-libérale », 11 giugno 2009.

Titolo originale: “ Au Sud comme au Nord, de la grande transformation des années 1980 à la crise actuelle ”

Fonte : www.voltairenet.org

Link: http://www.voltairenet.org/article162008.html

09.09.2009

Tradotto per www.comedonchisciotte.org da MATTEO BOVIS

CANALE YOUTUBE: https://www.youtube.com/@ComeDonChisciotte2003

CANALE RUMBLE: https://rumble.com/user/comedonchisciotte

CANALE ODYSEE: https://odysee.com/@ComeDonChisciotte2003

CANALI UFFICIALI TELEGRAM:

Principale - https://t.me/comedonchisciotteorg

Notizie - https://t.me/comedonchisciotte_notizie

Salute - https://t.me/CDCPiuSalute

Video - https://t.me/comedonchisciotte_video

CANALE UFFICIALE WHATSAPP:

Principale - ComeDonChisciotte.org