PAYPAL: Clicca qui

STRIPE: Clicca qui

In alternativa, è possibile effettuare un bonifico bancario (SEPA) utilizzando il nostro conto

Titolare del conto: Come Don Chisciotte

IBAN: BE41 9674 3446 7410

BIC: TRWIBEB1XXX

Causale: Raccolta fondi

Mauro Bottarelli

Il sussidiario.net

L’Italia continua a seguire le consultazioni al Quirinale. Nel frattempo sui mercati e altrove ci si prepara a tempi bui. E noi rischiamo il peggio.

Vi state appassionando alle consultazioni per il nuovo governo? Bene, sono contento. Non importa che, nel quasi disinteresse generale, sia ora chiaro che servirà una manovra correttiva a causa dell’impatto dei salvataggi bancari sui conti dello Stato e nemmeno che il titolo Monte dei Paschi sia tornato sull’altalena della speculazione, ieri in rally del 9%, dopo aver incamerato mesi di perdite miliardarie per il Tesoro: l’importante è che tutto scorra come da narrativa democratica, l’importante è pensare che quanto stia avvenendo al Colle sia davvero il frutto di un processo figlio del nostro voto libero e sovrano.

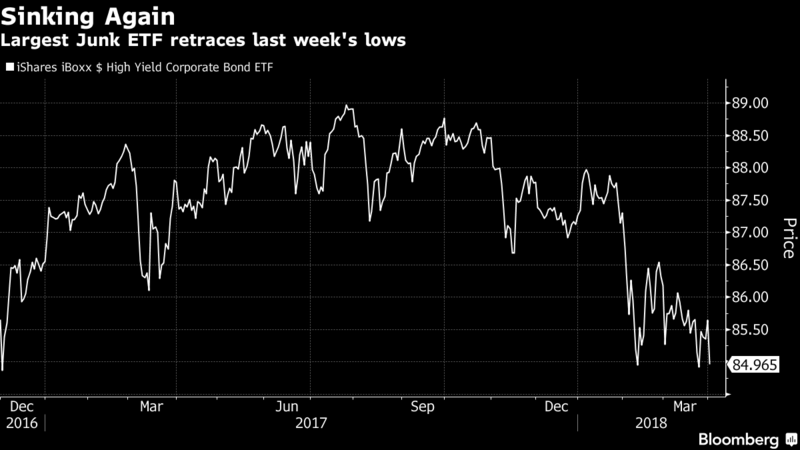

Ci avete fatto caso, siamo come finiti nel congelatore? Sembra che in questo Paese non stia accadendo altro se non le baruffe chiozzotte fra Di Maio, Salvini, Berlusconi e Martina: tutto fermo, tutto in attesa che qualcuno si metta al timone. Peccato che le cose non siano così nella realtà, anzi. Un paio di giorni fa vi facevo notare, conti della Bce alla mano, come la Banca centrale europea nella settimana conclusasi il 23 di marzo avesse aumentato – e parecchio – il suo volume di acquisti mensile, focalizzandosi soprattutto suo obbligazioni corporate: da un media di acquisti di 1,4 miliardi da inizio anno, si era saliti a 2,2 miliardi, un 55% in più e quasi il doppio del 1,26 miliardi di acquisti della settimana precedente. Motivo? Semplice, anticipare il rischio di tremori in quel comparto finito sotto pressione ovunque, Wall Street in testa, perché come ci mostrano questi grafici, i canarini che stanno tirando le cuoia nella miniera dell’alto rendimento obbligazionario continuano a salire di numero e siamo ormai alla strage quotidiana.

Tanto che, come ci mostra il primo grafico, il costo della protezione sale. E sale in maniera significativa. Pensate che la Bce sia stata l’unica a intervenire preventivamente al fine di evitare scossoni sui mercati? Sbagliato. E ce lo mostrano plasticamente questi altri due grafici, dai quali si scopre quanto la paura sia crescente sui mercati e, per questo, sempre meno nascosta e sottotraccia. Certo, non finisce sui giornali, visto che non si può imputare al Cremlino e che occorre tenere sufficiente spazio per le supercazzole dei quirinalisti della domenica che devono sparare le loro ardite analisi rispetto al governo che verrà, ma questo non significa che non ci sia. Anzi, il 2008 saltò fuori quasi dal nulla, se dobbiamo prendere come metro di misura dell’attenzione a certi fenomeni, i resoconti della cosiddetta stampa autorevole.

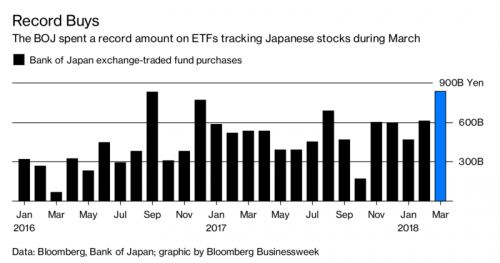

Stando a dati compilati da Bloomberg, infatti, nel mese di marzo che ha visto il Nikkei traballare anche a causa del tonfo ai minimi storici del cross dollaro/yen, spinto al ribasso dalla volatilità globale e dall’acuirsi dello scandalo Moritomo che investe il governo Abe, la Banca centrale giapponese ha speso la cifra record di 833 miliardi di yen, circa 7,8 miliardi di dollari, per comprare Etf che tracciano titoli azionari nazionali, l’ammontare maggiore da quando si compilano i dati al riguardo, ovvero il 2010. E, attenzione, quei soldi sono stati spesi dopo essere stati creati dal nulla, ovvero frutto dell’Abenomics, l’enorme esperimento faustiano di monetizzazione del debito che vede l’istituto centrale nipponico tramutato da tempo nel più grande hedge fund del mondo, seguito a ruota dalla Banca centrale svizzera di cui abbiamo parlato sempre un paio di giorni fa. Ma, nonostante questo, il Topix, l’indice benchmark giapponese, non ne ha subito di restare in verde, segnando il suo primo calo back to back mensile dall’inizio del 2016. D’altronde, questo è nulla, non sarà certo un fallimento operativo e strategico a spaventare un collezionista di fiaschi da competizione come Kuroda: non solo il piano statutario ormai è quello di spendere qualcosa come 6 triliardi di yen all’anno per comprare Etf, ma, peggio, pare intenzionato a proseguire senza costrutto, né meta verso la totale distruzione del mercato interno nipponico.

«Se il mercato continua a calare, si porrà il problema di cosa fare dopo», ha dichiarato Kazuyuki Terao, Cio della sussidiaria giapponese di Allianz Global Investstors. E il secondo grafico parla chiaro: cosa diavolo potrà comprare ancora la BoJ per evitare che la favoletta finisca (male)? La Banca centrale giapponese già oggi detiene infatti il 77% di tutti gli Rtf nipponici e, avanti di questo passo, si trasformerà prima di fine anno nel detentore unico di questo comparto, dopo essere diventata monopolista nell’ambito del debito sovrano, visto che trattasi dell’acquirente di prima e ultima istanza, tanto da inglobare di default ogni nuova emissione e di aver reso praticamente deserto il trading di titoli decennali nipponici. Per quanto potrà andare avanti questa pantomima?

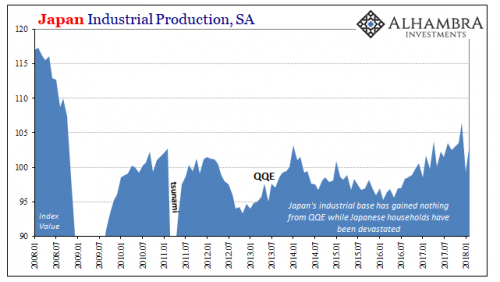

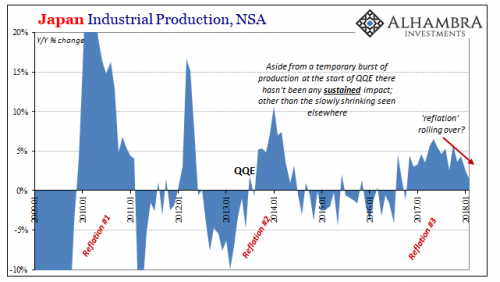

Di fatto, deve andare avanti per sempre, salvo miracoli, perché un ritorno a condizioni normali di mercato presuppone un tracollo devastante di tutte le assets class, visto che oggi come oggi viene ritenuto normale che la Banca centrale sia soggetto attivo di mercato e compri alla luce del sole qualsiasi cosa necessiti di essere sostenuta a livello di prezzo, volume e rendimento. Avete idea quale reset sia necessario per far ritrovare fiducia agli investitori, i quali giustamente oggi stanno alla larga da un mercato simile e si limitano a salire in giostra dei rally creati dal nulla e dalla stamperia monetaristica di Stato? Direte voi, quantomeno il Qe è servito a uccidere il mostro della deflazione e a rilanciare alla grande l’economia giapponese.

Proprio sicuri? Guardate questi due grafici e rispondete sinceramente alla mia domanda: vedete davvero della reflazione a seguito degli acquisti senza fine dell’Abenomics? No, perché la produzione industriale in Giappone oggi è ancora sotto i livelli pre-crisi del 2008, questo nonostante abbiano stampato come nemmeno una copisteria. Anche prendendo il suo picco di inizio 2014, infatti, la produzione industriale nipponica è al di sotto di quella del febbraio 2008 del 12% e fra il gennaio 2014 e il maggio 2016, quel dato è calato di un altro 7,4%: tutta colpa dell’aumento dell’Iva deciso nell’aprile 2014? Ovviamente, sì. Almeno, così è per i difensori a oltranza della narrativa dell’espansione monetaria come panacea di tutti i mali. Difficile però sostenere questa tesi alla luce del secondo grafico, dal quale si desume in maniera palese come durante tutta l’esperienza di Qe post-crisi la voce della produzione industriale nipponica sia stata in contrazione. E questo, nonostante i peana della stampa, dei premi Nobel keynesiani e dei professoroni da spesa pubblica.

E cosa si potrà fare, quando anche l’ultima giustificazione sarà miseramente fallita alla prova dei fatti? Quale coniglio dobbiamo attenderci che esca dal cilindro? Quali armi sono rimaste alle Banche centrali, quali frecce nella faretra? Non avete notato, nelle ultime settimane, una totale sparizione dalla scena pubblica di Mario Draghi? E un silenzio tombale da parte della Bundesbank e del suo pignolo numero uno, Jens Weidmann? Tutte le criticità legate anche al nostro Qe sono sparite? La Germania non ha nulla da ridire al fatto che quello sprecone di un italiano di Mario Draghi abbia raddoppiato gli acquisti di bond corporate, categoria che di fatto non era nemmeno contemplata nel mandato statutario d’acquisto dell’Eurotower?

Forse si tace per due motivi. Primo, il fatto che non si sanguina di fronte agli squali, quindi mai farsi vedere né preoccupato, né tantomeno nervoso. Secondo, anche parecchi primarie aziende tedesche stanno beneficiando del finanziamento diretto, extra-bancario, assicurato e a tasso zero di mamma Bce, quindi nessuno si lamenta dalle parti di Berlino. Anche perché potrebbero essere gli ultimi mesi di calma prima della tempesta generale che ci accompagnerà alle elezioni di medio termine del 6 novembre negli Usa, quindi silenzio e incamerare tutto ciò che si può grazie alla monetizzazione del debito che i tedeschi tanto biasimano in pubblico.

Certo, l’idea è quella di continuare a stampare proprio con la scusa del precipitare della situazione economica a causa delle politiche commerciali e fiscali della Casa Bianca e di qualche evento geopolitico che vada fuori controllo. ma per arrivare a quel punto occorre sanguinare e soffrire un po’: la tanta agognata flebo bisogna guadagnarsela e per farlo occorre incassare almeno un paio di pugni in faccia di quelli che ti lasciano steso. Lo sanno tutti, i cosiddetti decisori, ma non lo dicono: quando le cose si fanno serie, l’obbligo morale di politici e banchieri centrali è mentire. Ma, contemporaneamente, attrezzarsi per il mondo che verrà, qualsiasi forma esso avrà, qualsiasi sarà il livello di devastazione da dover affrontare: questo grafico ci mostra come la lotta per accaparrarsi i servizi bancari che lasceranno Londra dopo il Brexit veda proprio la Germania con Francoforte nella posizione di maggior rilievo, di fatto prefigurando una Germania nel futuro prossimo che vedrà nella città sul Meno non solo l’hub finanziario europeo, ma anche la sede della Bce. E senza più Mario Draghi alla guida, ma con un falco del rigore, se non Weidmann in persona, un suo proxy, un pupazzo del Nord ai suoi ordini, tanto per salvare almeno le apparenze. Si sta già lavorando al mondo che verrà, al day after.

E noi? Seguiamo le consultazioni al Quirinale con piglio da Tutto il calcio minuto per minuto. Parafrasando uno slogan degli anni Settanta, pagheremo caro, pagheremo tutto. A partire dalla manovra correttiva. Godetevi lo spettacolo del Quirinale, perché poi saranno lacrime e sangue. Quelle vere stavolta, non quelle in loden di Mario Monti.

Fonte : http://www.ilsussidiario.net

Link : http://ilsussidiario.net/News/Economia-e-Finanza/2018/4/6/SPY-FINANZA-Gli-indizi-di-un-futuro-lacrime-e-sangue-per-l-Italia/814949/ 6 apr. 2018

CANALE YOUTUBE: https://www.youtube.com/@ComeDonChisciotte2003

CANALE RUMBLE: https://rumble.com/user/comedonchisciotte

CANALE ODYSEE: https://odysee.com/@ComeDonChisciotte2003

CANALI UFFICIALI TELEGRAM:

Principale - https://t.me/comedonchisciotteorg

Notizie - https://t.me/comedonchisciotte_notizie

Salute - https://t.me/CDCPiuSalute

Video - https://t.me/comedonchisciotte_video

CANALE UFFICIALE WHATSAPP:

Principale - ComeDonChisciotte.org