PAYPAL: Clicca qui

STRIPE: Clicca qui

In alternativa, è possibile effettuare un bonifico bancario (SEPA) utilizzando il nostro conto

Titolare del conto: Come Don Chisciotte

IBAN: BE41 9674 3446 7410

BIC: TRWIBEB1XXX

Causale: Raccolta fondi

DI MAURO BOTTARELLI

ilsussidiario.net

Considerando la mole di acquisti di titoli di stato e la sentenza di Karlsruhe, l’Italia rischia di veder esplodere il suo spread ad agosto, come nel 2011

Prima di parlare di un qualsivoglia argomento, è buona norma informarsi. Quindi, in attesa che l’ormai mitologico Decreto rilancio diventi realtà, ho voluto approfondire un po’ di più la questione che ritengo davvero dirimente in questo snodo politico ed economico: la sentenza della Corte di Karlsruhe. E l’ho fatto con l’ausilio di un traduttore di fiducia, andando a leggermi la lunga intervista rilasciata alla Frankfurter Allgemeine Zeitung da Peter Huber, il giudice che ha materialmente scritto quel verdetto. Ci sono almeno due passaggi interessanti. Il primo riguarda direttamente la Bce: “Il nostro è stato un messaggio omeopatico verso l’Eurotower… visto che la Banca centrale non dovrebbe sentirsi il padrone dell’universo. Tutto ciò che chiediamo è che accetti la propria responsabilità nei confronti dell’opinione pubblica e che la giustifichi. Anche e soprattutto verso quei cittadini che stanno pagando gli svantaggi conseguenti alle sue azioni”. Il secondo è rivolto alla Corte di giustizia europea: “Al riguardo, posso solo dire che il nostro unico intento è quella di stimolarla a fare meglio il suo lavoro”. Insomma, provocatorio. Lo ammetto per primo.

Ma attenzione ai dettagli. Lunedì, intervenendo a un incontro con deputati della Cdu, la stessa Angela Merkel ha definito la disputa fra Karlsruhe e Francoforte “risolvibile”, ma solo se la Bce offrirà spiegazioni alla Corte costituzionale. Di fatto, la medesima posizione espressa dal giudice Peter Huber. Insomma, la Cancelleria non ha affatto relegato la questione a baruffa goldoniana, ritiene anzi che un chiarimento sia dovuto e necessario. Chiarimento che la Bce deve fornire a Karlsruhe entro tre mesi. Ovvero, in punta di calendario, entro il 5 agosto. Perché la questione è importante? Perché il medesimo giorno della dichiarazione di Angela Merkel, su Repubblica appariva un’intervista esclusiva con il membro del board Bce, la tedesca Isabel Schnabel, che pareva chiudere ogni possibile spiraglio di mediazione e aprire una stagione di rinnovata fiducia fra l’Eurotower e i Paesi un tempo definiti Pigs. Il tutto, benedetto dalle parole di una teutonica. Il massimo della garanzia formale e simbolica.

Come cambiano in fretta le cose. Eh già, perché la neo-colomba Isabel Schnabel è la stessa persona che, non più tardi di due mesi fa, imbeccò l’infausta uscita di Christine Lagarde in conferenza stampa (“Non è nostro compito comprimere gli spread sovrani”). Polpetta avvelenata per costringere la neo-governatrice a rompere gli indugi? Gioco delle parti? Reale conversione, tanto di moda in questi giorni? Chi lo sa. L’unica certezza, esattamente come nel caso dell’intervista di Peter Huber, restano i due punti fermi rimarcati dalla Schnabel nel colloquio con Repubblica: non solo il Mes non nasconde trabocchetti per gli Stati che lo attivassero, ma, alla faccia della Corte di Karlsruhe, la Bce aumenterà il suo volume di acquisti.

Sicuri? Sicuri che il parere della Schnabel conti più di quello della Merkel, di fatto in linea con il giudice costituzionale? Sicuri che Berlino davvero veda la propria posizione espressa nelle dichiarazioni del membro Bce, cresciuta alla palestra di Deutsche Bank e non in quelle della Cancelliera, la quale con una sola frase ha implicitamente fatto capire che mai derubricherà o ignorerà la richiesta di chiarimento avanzata dai giudici in rosso? Chiarimento su cosa, poi? Pepp o Qe in generale?

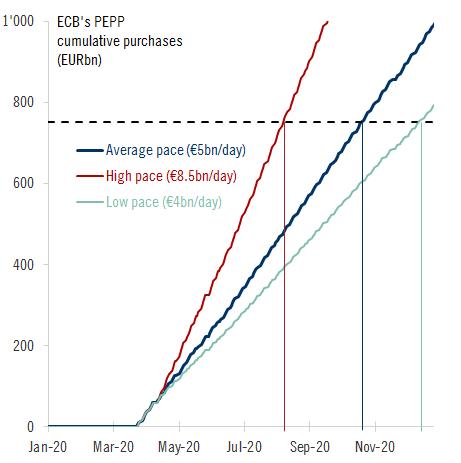

Attenzione, qualcosa sta muovendosi. In fretta. E assomiglia a un cappio. Guardate questo grafico, il quale sempre lunedì scorso svelava a tempo di record proprio il bluff della Bce. E, culmine di certe strategie dal fiato corto (come le gambe delle bugie), faceva tutto da solo, poiché facente parte del pacchetto di comunicazioni che ogni inizio settimana proprio l’Eurotower fornisce alla stampa riguardo i controvalori degli acquisti dei sette giorni precedenti.

E cosa ci dice questo grafico, prima politicamente che nei freddi numeri? Che con la sua promessa di aumento degli acquisti, Isabel Schnabel non intendeva mandare un messaggio a Karlsruhe, ma solo ai mercati. Perché? Ecco entrare in campo le cifre. In base a dati ufficiali della Banca centrale europea, la scorsa settimana il controvalore quotidiano di acquisti ha toccato la quota record di 8,5 miliardi di euro. Quasi il doppio rispetto ai 4,4 miliardi certificati al 29 aprile. E come mostra il grafico, avanti di questo passo, i 750 miliardi stanziati come munizionamento del programma Pepp non arriveranno a fine anno. E nemmeno all’autunno. Bensì, a metà agosto.

Cosa implica questo? Due cose. La prima, già preoccupante, certifica come la Bce non veda la possibilità a breve di poter “scalare” negli ammontare, invocando anzi un aumento. Errore di calcolo? Temo piuttosto una sottostima della messe di criticità nell’accountability e nell’esposizione che grava nei bilanci di molte banche commerciali, più che in quelli pubblici degli Stati, ben noti. La seconda è che fra il 5 agosto, data posta dalla Corte di Karlsruhe come deadline per ottenere un chiarimento dalla Bce e metà agosto (periodo in cui il bazooka dell’Eurotower avrà potenzialmente finito le munizioni, in caso non si arrivi davvero a un ampliamento della disponibilità), la prospettiva che si apre per il nostro spread è quella di un altro 2011. Ma in peggio, poiché causa pandemia e conseguente lockdown, la nostra tenuta macro è molto più debole, stante il Pil in caduta libera. E la nostra sostenibilità debitoria è, di fatto, legata unicamente proprio al polmone d’acciaio degli acquisti Pepp della Bce, i quali stanno comprimendo lo spread grazie a uno scostamento record della capital key rispetto al criterio statutario pro quota degli acquisti di Bankitalia su mandato di Francoforte (passato dal 17% del totale all’attuale 32%).

Ancora una volta, nel mese tradizionalmente votato alle imboscate speculative, il nostro Paese rischia di finire nell’occhio del ciclone. Timing perfetto. Ecco quale cappio si sta stringendo. E, a oggi almeno, è la Bce a essere stretta nell’angolo. Per quanto finga di mostrare i denti. Di fatto, Peter Huber ha risposto direttamente a Isabel Schnabel, usando anch’esso l’intermediazione dell’intervista come tramite. E l’idea è quella di un muro contro muro. Vero? Presunto? Una cosa è certa: se mai si arrivasse a un ritiro dell’impegno della Bundesbank dal programma Pepp scordiamoci aumenti dei controvalori. E, probabilmente, scordiamoci anche l’idea stessa di un programma di sostegno europeo. Sarebbe la fine di tutto, seppur mediata dal teatrino della politica e dell’arte del compromesso. Sancirebbe l’addio della Germania, il suo aver perso fiducia nell’idea stessa di Europa, come faceva notare Romano Prodi il giorno successivo alla sentenza di Karlsruhe.

E l’Italia, come reagisce? Da parte governativa, scannandosi ideologicamente sulla regolarizzazione degli stranieri da impiegare in agricoltura e millantando cifre e percentuali che probabilmente esistono solo sulla carta o nella contabilizzazione ex ante e fuori mandato dei fondi del Mes. Da parte dell’opposizione, proseguendo con la follia autarchica di bond a 30 anni con rendimento zero o addirittura negativo per finanziare la ripresa, alla faccia dell’Europa brutta e cattiva (la stessa, tra parentesi, che sta tenendoci lo spread sotto controllo). Ora, io capisco tutto e in primo luogo le dispute dal sapore propagandistico e populista. Si sente nell’aria odore di urne in autunno, quindi anche le peggio castronerie possono passare per buone.

Ma voi, sinceramente, comprereste debito di questo Paese, a 30 anni magari, dovendo anche pagare per il “privilegio” di detenerlo, visto che l’onorevole Giorgia Meloni è arrivata a sostenere in tv la possibilità di rendimento negativo per la carta patriottica su cui si dovrebbe puntare? Dove siamo, forse su Scherzi a parte? Cara grazia che ancora paghiamo solo il 2% sul mercato, grazie allo scudo di Francoforte. Ma la numero due dell’opposizione di centrodestra di questo Paese millanta versioni cartacee dell’oro per la Patria, prospettando addirittura un fiero e littorio rendimento sotto zero. Capite da soli che siamo alle comiche. Peccato che siano comiche amare, quelle che non fanno ridere e mettono addosso solo tanta malinconia. Perché se questo è il panorama politico di cui dispone il Paese, forse è meglio bypassare il Mes e invocare direttamente l’arrivo della Troika il prima possibile, perché altrimenti prepariamoci a blitz notturni stile Giuliano Amato o controlli sui capitali stile Grecia o Cipro. E imposti dall’interno, non dall’Europa.

Perché la ricetta sovranista, almeno stando all’onorevole Salvini, presupporrebbe ancora il principio di volontarietà riguardo l’adesione a quel bond patriottico, ma quando la postilla alle modalità di applicazione presuppone che sia la Bce ad assorbire le emissione che il mercato non vuole, capite che entriamo nel campo del lisergico. A oggi, siamo alla condizione in cui, potenzialmente, c’è il rischio che salti il banco intero del Qe o, comunque, che la Bce abbia quantomeno difficoltà politiche serie nell’ottenere un aumento dei controvalori in uso. E qui qualcuno pensa che a Karlsruhe come a Berlino accettino di buon grado che Francoforte operi da backstop strutturale del nostro indebitamento cronico, drenando di default la carta che il mercato – ovvero, qualunque essere senziente e dotato di pollice opponibile – non vorrà, stante l’ipotesi di ottenere in cambio rendimento zero o addirittura di dover pagare per detenere il preziosissimo debito italiano.

Non è che dietro questa ricetta da barzelletta di cattivo gusto, c’è l’idea di mettere a garanzia di quella carta – con qualche modalità astruso, tipo la mitica garanzia sul Colosseo o gli Uffizi – il risparmio privato italiano, enorme e liquido al punto tale da garantire alto grado di solvibilità immediata come collaterale? Attenti signori a chi credete e a quali ricette vi pare conveniente aderire. E ve lo dico per un motivo in più, alla luce del tweet di ieri mattina con cui l’onorevole Claudio Borghi affermava come la stampa italiana facesse “schifo”, poiché mal informava l’opinione pubblica sul Mes, in particolar sul fatto che Spagna, Portogallo e Grecia non intendessero attivarlo. Io mi sento, mio malgrado magari, parte di quello schifo, visto il mio lavoro quotidiano. E chiedo all’onorevole Borghi, cosa susciti invece una classe politica e dirigente che vende – ammantandola come credibile strada alternativa per un radioso futuro di autarchia – l’ipotesi di emettere debito a lungo termine e zero interesse (o addirittura negativo) per un Paese che senza Bce, già oggi, sarebbe costretto a portare i libri in tribunale. Me lo dica, onorevole. Magari anche alla luce di questo, se lo ricorda?

È il grafico che Bloomberg dedicò all’operazione da trader di razza sui Btp italiani che deteneva nel suo portafoglio personale di investimento, da lei scaricati subito dopo la crisi del Papeete e che le hanno garantito un bel guadagno sui differenziali di prezzo rispetto all’atto dell’acquisto. È questo il patriottismo su cui intende basare le sue emissioni a lungo termine, magari alternative alla stessa adesione tout court all’eurozona e in grado di fornire una via autarchica alla salvezza? Un patriottismo che presuppone detenere bond fino a maturity solo se il tuo capo resta al governo (meglio se con pieni poteri), altrimenti chissenefrega della Patria e via a scaricare anzitempo e quando il prezzo è giusto, portando a casa un bel profitto? Attenta gente, davvero attenta.

Mauro Bottarelli

Fonte: www.ilsussidiario.net

Link: https://www.ilsussidiario.net/news/spy-finanza-agosto-il-nuovo-2011-pronto-per-litalia/2022273/

14.05.2020

CANALE YOUTUBE: https://www.youtube.com/@ComeDonChisciotte2003

CANALE RUMBLE: https://rumble.com/user/comedonchisciotte

CANALE ODYSEE: https://odysee.com/@ComeDonChisciotte2003

CANALI UFFICIALI TELEGRAM:

Principale - https://t.me/comedonchisciotteorg

Notizie - https://t.me/comedonchisciotte_notizie

Salute - https://t.me/CDCPiuSalute

Video - https://t.me/comedonchisciotte_video

CANALE UFFICIALE WHATSAPP:

Principale - ComeDonChisciotte.org