PAYPAL: Clicca qui

STRIPE: Clicca qui

In alternativa, è possibile effettuare un bonifico bancario (SEPA) utilizzando il nostro conto

Titolare del conto: Come Don Chisciotte

IBAN: BE41 9674 3446 7410

BIC: TRWIBEB1XXX

Causale: Raccolta fondi

Di ConiareRivolta.org

È stata presentata nei giorni scorsi, dopo diversi annunci, la delega fiscale predisposta dal Governo Meloni. Si tratta di una proposta di legge, che dovrà essere approvata dal Parlamento, che delega il Governo ad adottare una serie di atti (decreti legislativi) sulla riforma del sistema fiscale. La legge delega si limita, come noto, a stabilire i principi e i criteri ai quali i decreti legislativi, che avranno il valore di vere e proprie leggi, dovranno attenersi. Molti dettagli, dunque, sono ancora incompleti, mentre ben chiara è, come vedremo, la direzione di marcia.

È un documento importante, non solo perché interviene a 360 gradi sul fisco, ma anche perché è forse il primo atto di politica economica interamente addebitabile a questo Governo, che finora era soprattutto intervenuto (ovviamente sempre in modo peggiorativo) in modalità parziale su singoli istituti (i casi più evidenti sono state le pensioni e il reddito di cittadinanza).

I primi articoli sono dedicati alla riforma dell’IRPEF e in generale della tassazione delle persone fisiche, e questa è la parte che forse meglio di tutte chiarisce la profonda iniquità di questa riforma.

Accompagnata dalla promessa della “flat tax per tutti”, la delega si traduce immediatamente in un enorme colpo a quel poco di progressività che residuava nel nostro sistema, con vantaggi evidenti per i redditi più alti.

Da subito (cioè, probabilmente, già dal prossimo anno), avremo una prima riduzione degli scaglioni, passando dagli attuali 4 (erano 5 solo 2 anni fa) a soli 3, “nella transizione del sistema verso l’aliquota unica”, come recita la proposta di legge. Per capire cosa significa, ricordiamo che gli scaglioni di reddito sono lo strumento con cui l’IRPEF pensata originariamente assicurava la progressività del sistema, sottoponendo il reddito ad aliquote di imposizione via via più elevate a mano che il reddito complessivo aumentava. Per avere un’idea della perdita di progressività, è utile ricordare che al momento della sua introduzione negli anni ’70 l’IRPEF prevedeva ben 32 aliquote, partendo da un livello molto basso (il 10%) fino ad arrivare a prelievi consistenti (fino al 72%) sui redditi più alti. Un sistema, quindi, che da un lato, soprattutto sui redditi bassi, prevedeva numerosi scaglioni di importo modesto in mondo da evitare che piccoli aumenti di reddito fossero neutralizzati da aumenti consistenti del prelievo fiscale, dall’altro, con aliquote elevate sui redditi più alti, era capace di garantire un’effettiva capacità redistributiva del sistema fiscale. Dall’anno prossimo, invece, avremo probabilmente solo 3 aliquote, dal 23% per i redditi più bassi al 43% per quelli più alti; rispetto ad oggi, si accorperanno le due aliquote centrali (per il livello preciso occorrerà aspettare ancora qualche mese, ma si parla di un’aliquota compresa fra il 27% e il 33%). Ogni volta che si riduce il numero delle aliquote (anche quando questo avviene accorpando quelle centrali) la perdita di progressività è dovuta al fatto che anche i redditi più alti beneficiano di tale “sconto”, mentre niente cambierà per i redditi più bassi.

Ma questa è solo una gamba dell’attacco alla progressività. L’altra è rappresentata dalle profonde mutazioni che hanno interessato l’IRPEF. Quest’ultima, infatti, all’epoca della sua istituzione, doveva essere un’imposta omnicomprensiva, sotto cui sottoporre a tassazione tutti i redditi personali, qualunque fosse la loro origine. Nel tempo, invece, si è trasformata in un’imposta quasi esclusivamente sul reddito da lavoro dipendente (e da pensione), mentre quasi tutti gli altri tipi di reddito (sia gli altri redditi da lavoro, come i redditi dei professionisti o delle imprese individuali, che i redditi da impiego di capitale, compresi i redditi da fabbricati, in primis gli affitti) sono stati sottoposti a regimi separati. E, rispetto a questo, cosa fa la delega? In maniera spudorata, con l’obiettivo edulcorato di “passare a un sistema compiutamente dualistico”, sottrae ulteriori forme di reddito alla tassazione progressiva, per sottoporli a forme di tassazione separata, ovviamente ad aliquote ben più basse di quelle previste dall’IRPEF.

Clamorosa in questo senso è l’estensione del regime della “cedolare secca” anche per gli affitti dei locali commerciali. Ricordiamo che la cedolare secca è un regime fiscale facoltativo, che permette ai padroni di casa di non pagare l’Irpef sul reddito che percepiscono sotto forma di affitto, ma una più conveniente imposta sostitutiva dell’Irpef e delle addizionali (10% nelle grandi città per gli affitti a “canone concordato”, 21% negli altri casi). In più, optando per tale regime viene meno l’obbligo di pagare tutta una serie di imposte catastali. Ebbene, se nel caso dei contratti di locazione abitative la cedolare secca può essere giustificata con la “scusa” di aiutare a far emergere il nero, nel caso delle attività commerciali la ragione di questo regime di favore viene meno, giacché nessuna attività commerciale ha interesse ad occultare i propri costi.

Con questa delega, quindi, è pienamente compiuta la separazione fra redditi da lavoro dipendente (quelli da lavoro autonomo già erano stati messi al riparo con l’estensione del regime forfettario) e tutti gli altri redditi, una separazione così netta che ha il solo pregio di restituire plasticamente la natura classista di questi interventi: da una parte chi vive di lavoro dipendente, dall’altra il resto del mondo, cui assicurare un trattamento fiscale sempre più benevolo.

Infine, si prevede anche per il lavoro dipendente il meccanismo della “flat tax incrementale”, cioè una tassazione minore (pari al 15%) su eventuale reddito “extra” conseguito in un anno rispetto agli anni precedenti; un ulteriore strumento di iniquità e divisione anche all’interno del mondo del lavoro dipendente, in quanto si tratta di un meccanismo probabilmente applicabile solamente alle mansioni più qualificate e ai redditi più elevati. Per i redditi bassi e medi, infatti, non ci sono, in genere, sensibili aumenti di reddito da un anno all’altro, data la minore dinamicità delle carriere di chi percepisce redditi di minore entità.

Per chiudere con la parte dedicata alle persone fisiche, la delega sembra accantonare per un momento il sempiterno cuneo fiscale; è probabilmente solamente un’apparenza, perché probabilmente il tema tornerà di attualità in occasione di emanazione dei decreti delegati attraverso cui la delega fiscale prenderà forma, in particolare quando insieme alla revisione degli scaglioni necessariamente occorrerà ritoccare anche il sistema delle detrazioni (in particolare quelle da lavoro dipendente e da pensione) e, sicuramente, occorrerà ripensare anche il mini-taglio contributivo operato dal Governo Draghi e confermato poi da quello Meloni, ma sempre in modalità transitoria e quindi che “scade” (in mancanza di altri interventi) a fine anno.

Sui limiti della riduzione del cuneo fiscale per difendere i salari abbiamo scritto più volte. Qui vogliamo solo sottolineare come un intervento di quel tipo è perfettamente compatibile con la logica di una delega come questa, tutta improntata, come visto, ad una perdita di progressività e che facilmente troverà il modo di riproporre il tema del cuneo argomentando che “le tasse si abbasseranno per tutti, due spiccioli li troveremo pure per voi…”. Contestare la delega sul fronte della sua “timidezza” verso la riduzione del cuneo è quindi ingenuo e fuorviante, specie in periodi come questi di alta inflazione quando, per difendere i salari, dal Governo andrebbero pretesi scala mobile e salario minimo. Non certo un provvedimento che, lungi dall’essere una soluzione, è una parte del problema.

Veniamo quindi alla seconda parte della delega, dedicata alle imprese. Qui il piatto forte è il “progressivo superamento/abolizione dell’IRAP (imposta che, lo ricordiamo, è finalizzata in particolare al finanziamento del sistema sanitario), ma soprattutto la riduzione dell’IRES, cioè la principale imposta sulle società.

Attualmente i profitti delle società sono tassati al 24%, anche in questo caso con una ininterrotta tendenza al ribasso nel corso degli anni (per fare un esempio, la tassazione era al 37% nel 2000). Anche se i numeri precisi della nuova IRES ancora non ci sono, il Governo parla pubblicamente del 15% (quindi un mega-taglio di ben 9 punti percentuali, un vero regalo alle imprese), con un meccanismo che dovrebbe istituire un “periodo di osservazione” di due anni durante il quale i risparmi fiscali dovrebbero essere reinvestiti all’interno dell’impresa e non essere distribuiti sotto forma di utili per mantenere il beneficio dell’imposizione ridotta. Una formula del tutto oscura (ad esempio per quanto concerne le modalità di reinvestimento, che potrebbero riguardare tanto le nuove assunzioni quanto nuovi investimenti in macchinari) con un periodo di osservazione comunque troppo breve per assicurare la salvaguardia dei livelli occupazionali, e che in teoria dovrebbe sostituire la miriade di agevolazioni fiscali alle imprese che già oggi fanno sì che il livello effettivo di tassazione sia ben al di sotto di quello nominale del 24%.

E qui veniamo alle motivazioni addotte dal Governo per questo regalo alle imprese, forse anche più preoccupanti del provvedimento in sé. Nel 2024 infatti entrerà in vigore anche in Italia la Global Minimum Tax, cioè un’imposta sui profitti delle multinazionali più grandi che, a prescindere da dove spostano i profitti grazie alla mobilità internazionale dei capitali, dovranno pagare un’imposta effettiva (appunto non nominale, ma rapportata agli utili effettivamente conseguiti) almeno del 15%. Avremo modo di tornare in futuro su questa imposta, e soprattutto sui suoi evidenti limiti. Per il momento, però, evidenziamo quale sia la logica perversa dietro questa scelta. In sostanza, il Governo argomenta così: “ma se facciamo pagare il 15% alle multinazionali, perché le nostre imprese dovrebbero pagare di più?”. Ciò che si innesca, quindi, è una continua corsa verso il basso quindi, con buona pace di una misura (appunto la Global Minimum Tax) venduta come una rete di protezione verso la concorrenza fiscale, e che invece contribuisce a spostare sempre più in basso l’asticella del livello impositivo sulle imprese.

Si tratta di un ragionamento nel quale si confrontano due diverse esigenze di questo Governo: da una parte la tensione ad abbassare il più possibile le tasse per le imprese, dall’altra la necessità di garantire la tenuta delle finanze pubbliche, in ossequio alle norme europee. La seconda di queste forze è un’esigenza del sistema, e spiega perché si stia provando a far pagare qualcosa alle multinazionali senza far saltare, al contempo, quel minimo di tassazione sulle imprese “nazionali”. In sostanza, il governo Meloni sta provando a mediare tra le esigenze di padroni internazionali e padroni nazionali, chiedendo un minuscolo sforzo ai primi, ma solo per favorire i secondi in termini di minori tasse.

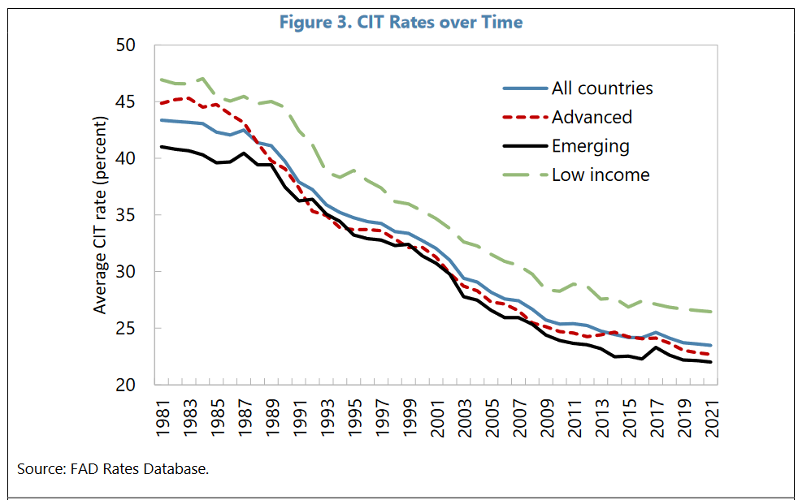

Del resto, sulla riduzione delle aliquote di imposta sui profitti delle società siamo in buona (anzi cattiva) compagnia con quasi tutti gli altri paesi, come mostrato anche in un recente studio del Fondo Monetario Internazionale e riassunto nel grafico sottostante, che evidenzia come le imposte sui redditi delle società (CIT, Corporate Income Tax) si siano ridotte considerevolmente quasi ovunque.

Infine, la delega si occupa della parte dei “procedimenti” di entrata, che comprendono le fasi della dichiarazione, l’accertamento, il contenzioso e la riscossione. Se la riforma dei tributi mostra una connotazione chiaramente classista, questa sezione mostra una faccia, si potrebbe dire, “banalmente cattiva”. Al grido di “semplificare i procedimenti” e “garantire i diritti dei contribuenti”, infatti, i vari procedimenti (in primis quello di accertamento) vengono in realtà complicati e disseminati di mille micro-oneri procedimentali, in modo da rendere praticamente sempre più difficile il lavoro dell’Agenzia delle Entrate (peraltro una delle pubbliche amministrazioni più depotenziate di personale nel corso di questi anni) e al tempo stesso offrire vie di fuga che di fatto però (attenzione!) saranno accessibili non a tutti, ma solamente a chi può permettersi di pagare onorari importanti a commercialisti ed avvocati. Un Governo quindi forte con i deboli, ma ben attento a fornire sponde a chi decide di risolvere la questione fiscale “in proprio” semplicemente evadendo le imposte. E qui il cerchio si chiude in quanto, come riportato anche nella Relazione sull’economia non osservata e sull’evasione fiscale e contributiva per l’anno 2022, il lavoro dipendente è l’unica forma di reddito che paga per intero le imposte dovute. Ed è anche la forma di reddito su cui si sentono di più le conseguenze dell’autonomia finanziaria delle regioni. È notizia degli ultimi giorni che la Regione Lazio ha aumentato l’addizionale regionale IRPEF al 3,3% per tutti gli scaglioni di reddito tranne il più basso. Per fare un esempio, ciò vuol dire che per i redditi compresi tra 15.000 e 28.000 euro si passa dal 2,73 al 3,3 per cento.

Per chiudere, non serve aspettare la mitica flat tax per tutti (potrebbe pure non arrivare mai nei fatti) per affermare che la delega fiscale non è solo iniqua, avvantaggiando i redditi più elevati, ma anche classista, rappresentando un attacco scientifico al lavoro dipendente. Peraltro, non si può neanche dire che sia innovativa, in quanto come abbiamo visto la progressività fiscale e la tassazione degli utili societari sono sotto attacco da decenni; in questo senso è notevole (anche in questo campo) la continuità fra questa proposta di riforma del fisco e quella già avanzata a suo tempo dal Governo Draghi (comica a questo riguardo la reazione del partito di Calenda, che cavallerescamente ha assicurato che non avrebbe chiesto i “diritti d’autore”).

Tirando le somme, può essere utile sottolineare due caratteristiche di questa legge delega che rendono evidenti le sue connotazioni ideologiche. La prima è l’idea che la riforma del fisco serva innanzi tutto a sostenere la crescita dell’economia (una convinzione tipica di chi, nonostante le numerose evidenze empiriche, attribuisce importanza sproporzionata al lato dell’offerta). La seconda è che la delega, a dire del Governo, non dovrà comportare alcun aggravio al bilancio dello Stato: ancora una volta quindi il Governo Meloni ribadisce la propria adesione ai precetti (europei e non) dell’austerità, preparandoci a un futuro di ulteriori tagli, in particolare alla spesa sociale dello Stato.

Trattandosi di una legge delega, la battaglia sarà lunga e sarà necessario mantenere le coordinate per trovare i modi e le proposte migliori per contrastarla.

Di ConiareRivolta.org

ConiareRivolta è un collettivo di economisti indipendenti.

FONTI

Delega fiscale: Meloni fa pagare solo i lavoratori (seconda parte)

Delega fiscale: Meloni fa pagare solo i lavoratori (prima parte)

–

Prima/Seconda e ultima parte: 30-31/04/2023

CANALE YOUTUBE: https://www.youtube.com/@ComeDonChisciotte2003

CANALE RUMBLE: https://rumble.com/user/comedonchisciotte

CANALE ODYSEE: https://odysee.com/@ComeDonChisciotte2003

CANALI UFFICIALI TELEGRAM:

Principale - https://t.me/comedonchisciotteorg

Notizie - https://t.me/comedonchisciotte_notizie

Salute - https://t.me/CDCPiuSalute

Video - https://t.me/comedonchisciotte_video

CANALE UFFICIALE WHATSAPP:

Principale - ComeDonChisciotte.org