PAYPAL: Clicca qui

STRIPE: Clicca qui

In alternativa, è possibile effettuare un bonifico bancario (SEPA) utilizzando il nostro conto

Titolare del conto: Come Don Chisciotte

IBAN: BE41 9674 3446 7410

BIC: TRWIBEB1XXX

Causale: Raccolta fondi

DI PEPE ESCOBAR

rt.com

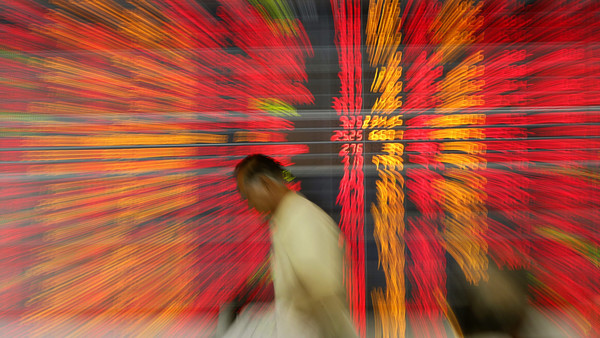

Cosa si nasconde dietro il Lunedì Nero delle borse Made in China (seguito da un martedì di ripresa)?

Le azioni sui mercati di Shanghai/Shenzhen hanno perso un roboante 150% nei 12 mesi prima di metà giugno. I piccoli investitori – che compongono circa l’80% del mercato – erano convinti che la festa non avrebbe mai avuto fine e spesso hanno richiesto grossi prestiti per spingere nel magna magna del “diventare ricchi è glorioso”.

Una correzione è stata necessaria. Quelle azioni – che avevano raggiunto un picco dopo una crescita durata 7 anni – erano ovviamente ipervalutate. Sommate al fatto che tutti i dati mostrano un rallentamento dell’economia cinese, il risultato era facilmente prevedibile: Shanghai e Shenzhen hanno perso tutto ciò che avevano guadagnato nel 2015 – una vendita di massa globale studiata a tavolino. Persino famosi miliardari hanno perso montagne di denaro in un batter di ciglia.

Benvenuti nella nuova normalità cinese, o il nostro (miserabile) mondo nuovo.

La crisi del disordine neoliberale

La secca correzione a Shanghai/Shenzhen è parte della fine di un ciclo. Diciamo addio alla Cina che faceva affidamento su tassi di investimento pari al 45% del PIL. Diciamo addio anche alla insaziabile richiesta cinese di beni.

Il problema dell’aggiustamento del modello economico cinese è direttamente connesso all’ininterrotto stato comatoso del disordine neoliberale, che si protrae fin dal 2007/2008.

Non serve essere Paul Krugman per sapere che la nuova normalità è un mercato globale anemico: una crisi profonda in tutti i mercati emergenti, la stagnazione con recessione dell’Europa e la “fabbrica del mondo” cinese che non riesce a vendere quanto faceva prima.

Nel frattempo, l’ipervalutato dollaro USA sta uccidendo le esportazioni statunitensi, scese del 3% nel solo primo semestre. Anche le importazioni sono calate del 2.2%, il che dimostra la riduzione del potere d’acquisto della classe media, dovuta alla corrosione strutturale dell’economia statunitense.

Ovunque ci si volti, tutto lo scenario strutturale grida alla crisi del disordine neoliberale. Quando il motore turbo-capitalista cinese incontra problemi, si dimostra palesemente come il casinò della finanza mondiale non abbia alcun tipo di supporto da nessun altra parte.

Più di 5 trilioni di dollari di denaro virtuale sono stati bruciati da quando Pechino ha (moderatamente) svalutato lo yuan l’11 di agosto – innescando la vendita di massa.

Ora la FED potrebbe posticipare alla fine del 2015 l’innalzamento dei tassi d’interesse, per la prima volta in quasi 10 anni. Nessuno si azzarda a predire uno scenario di rosea crescita, considerando la forza del dollaro, lo yuan moderatamente svalutato e una continua discesa dei prezzi del greggio.

Nessuna implosione, nessun panico

Contrariamente a quanto sostengono le previsioni/speranze dell’occidente, la Cina non sta implodendo. Credit Suisse ha diffuso delle analisi di buon livello. Ecco alcuni estratti degni di nota:

“La Cina continua ad avere un surplus molto ‘in salute’, le sue riserve di capitali sono ancora parzialmente bloccate e le sue maggiori istituzioni finanziarie sono in larga parte di proprietà dello stato. Questi fattori combinati permetterebbero all’autorità monetaria lo spazio di azione per creare liquidità nel sistema, in caso ce ne fosse bisogno”.

Ciò che accade è che “La crescita strutturale della Cina continuerà a rallentare nei prossimi anni”.

Non ci sarà un “Innesco del crollo del credito e il sistema finanziario e il regime di cambio potrebbero essere mantenuti relativamente stabili”.

Sperare che gli introiti e i guadagni delle imprese cinesi “ritornino ai livelli di alcuni anni fa non è realistico”. Ma, essenzialmente, “La paura di un ripetersi del crollo dei mercati asiatici del 1997 o della crisi mondiale del 2008 non è giustificata”.

In conclusione Credit Suisse invita a mantenere la calma: “Gli investitori dovrebbero concentrarsi maggiormente sulle azioni dei mercati cinesi e di Hong Kong che hanno forti micro-fondamentali e sono meno dipendenti dalla crescita economica cinese, mache sono state affossate dalla recente debolezza dei mercati”.

Un buco nero nel Buco di Jackson [1]

Quindi dal punto di vista di Pechino, tutto è (abbastanza) sotto controllo.

Ancora una volta: in termini globali, quest’ultima bolla del casinò della finanza non è nemmeno lontanamente paragonabile alla crisi finanziaria asiatica del 1997/1998. Piuttosto, continuano a persistere i segnali di una ininterrotta e ricorrente debolezza dei mercati considerata la nuova normalità, da affiancare al rifiuto categorico da parte di Wall Street di dare una forte regolamentazione alla finanza.

La palla ora è nel campo della FED: cosa fare riguardo lo tsunami delle valute straniere che fanno salire il dollaro, rendendo non competitiva l’industria statunitense.

L’era delle banche centrali che stampano valuta virtuale in un QE “tana libera tutti” – denaro a basso costo che spinge “la volatilità del mercato” – potrebbe non essere finita, per ora. Vedremo cosa succederà questo martedì, quando un simposio dei banchieri centrali a Jackson Hole, Wyoming, valuterà il da farsi riguardo la “volatilità del mercato”.

Le banche centrali adorano mandare al rialzo i prezzi dei mercati azionari per il beneficio dello 0.0001%. per cui aspettiamoci altre delusioni in futuro, con la certezza che tutto ciò che è solido evaporerà, insieme al sogno neoliberale.

Pepe Escobar è autore di Globalistan: How the Globalized World is Dissolving into Liquid War (Nimble Books, 2007), Red Zone Blues: a snapshot of Baghdad during the surge (Nimble Books, 2007), e Obama does Globalistan (Nimble Books, 2009). Può essere contattato a [email protected].

Fonte: https://www.rt.com

Link: https://www.rt.com/op-edge/313370-china-stock-market-yuan/

25.08.2015

Il testo di questo articolo è liberamente utilizzabile a scopi non commerciali, citando la fonte comedonchisciotte.org e l’autore della traduzione FA RANCO

[1] Gioco di parole Black hole/Jackson Hole. Jackson Hole è una valle sita nello stato del Wyoming, dove ogni anno si tiene verso fine agosto un simposio di economia politica organizzato dalla FED.

CANALE YOUTUBE: https://www.youtube.com/@ComeDonChisciotte2003

CANALE RUMBLE: https://rumble.com/user/comedonchisciotte

CANALE ODYSEE: https://odysee.com/@ComeDonChisciotte2003

CANALI UFFICIALI TELEGRAM:

Principale - https://t.me/comedonchisciotteorg

Notizie - https://t.me/comedonchisciotte_notizie

Salute - https://t.me/CDCPiuSalute

Video - https://t.me/comedonchisciotte_video

CANALE UFFICIALE WHATSAPP:

Principale - ComeDonChisciotte.org